※ [사용주의] 본 자료는 순매수금액 순으로 집계된 자료를 바탕으로 작성한 것이니 이전에 소량으로 매수된 종목들은 데이터에 잡히지 않을 수 있다. 그러므로 데이터를 읽을 때 주의하시길 당부드린다.

2025년 41주차 : 2025년 10월 06일부터 10월 10일까지

1주 동안 서학개미들은 어떤 주식을 가장 많이 샀을까?

한국은 이제 긴 추석연휴가 끝나간다.

한국은 긴 휴식기간이었지만 미국 등 해외시장은 계속 운영되었다.

이번 추석연휴는 해외에서 보냈는데 생각보다 시차회복이 안되어 포스트 작성이 늦었다.

한국에 있진 않았지만 여행 중에도 중간중간 꾸준히 금융시장은 확인했었다.

먼저, 다음주 금융시장은 또 어떻게 변해갈지 이번주말도 지난주 금융시장을 복기해본다.

00. 지난주 주요시장 동향

(1) 미국

1) 지난주 주요이슈들

- S&P 500 지수가 6,700포인트를 돌파하며 사상 최고치를 기록, 금리 인하 기대와 소비 지출 증가로 시장 랠리 지속

- Exxon Mobil의 Pioneer Natural Resources 인수 완료로 에너지 섹터 활성화, 유가 안정화와 함께 고수익 에너지 투자 기회 확대

- Fed의 금리 인하 정책으로 인해 가치주로의 로테이션 발생, 고배당주와 밸류주가 주목받음

- 글로벌 금 및 귀금속 가격 신고가 경신, 인플레이션 헤지 수요 증가로 관련 자산 투자 유리

2) 지난주 주목할만했던 기업들

- Exxon Mobil (XOM): 인수 합병으로 석유 생산 확대, 에너지 가격 상승 수혜 예상으로 고수익 가능

- NVIDIA (NVDA): AI 붐 지속으로 반도체 수요 급증, 주가 상승세 강력

- Amazon (AMZN): 클라우드 및 e-커머스 성장, 소비 지출 증가로 이익 확대

- Tesla (TSLA): 전기차 시장 확대와 자율주행 기술 진보로 혁신적 수익 잠재력

- Microsoft (MSFT): AI 통합 소프트웨어로 안정적 고성장, 배당과 성장 균형

3) 다음주 주목해야하는 주요이슈들

- 기업 수익 시즌 개시로 주요 기업 실적 발표, 특히 tech와 금융 섹터 성과가 시장 방향성 결정

- Fed의 추가 금리 인하 전망 (1-2회), 노동 시장 냉각 우려 속 금리 변동성 증가

- 지정학적 긴장과 무역 정책 불확실성으로 시장 변동성 확대 가능

- S&P 500 목표치 6,600포인트 전망, 인플레이션 및 GDP 지표 발표 주목

4) 다음주 주목해야 기업들

- JPMorgan Chase (JPM): 수익 발표로 금융 섹터 리더십 확인, 금리 인하 수혜

- Apple (AAPL): 신제품 출시와 AI 통합으로 성장 모멘텀

- Pfizer (PFE): 헬스케어 섹터 안정성, 신약 개발 뉴스 기대

- Chevron (CVX): 에너지 가격 변동 대응, 배당 안정성 높음

- Alphabet (GOOGL): 광고 및 클라우드 성장, AI 투자 확대

(2) 중국/홍콩

1) 지난주 주요이슈들

- 중국 주식 10년 만의 최고치 경신, 반도체·금·AI 관련 주식 급등으로 시장 랠리

- 홍콩 항셍 지수 하락세 지속, Sino-US 긴장과 AI 버블 우려로 tech 주식 약세

- 황금주 휴가 후 시장 재개, 소비 지출 부진으로 주식 변동성 증가

- 미중 관세 일시 중단으로 주식 급등, 투자 심리 개선

2) 지난주 주목할만했던 기업들

- Alibaba (BABA): e-커머스 회복과 AI 투자로 고성장 잠재력

- Tencent (TCEHY): 게임 및 소셜 미디어 안정 수익, 배당 매력

- Baidu (BIDU): AI 검색 엔진 강화로 tech 랠리 수혜

- Meituan (MPNGY): 배달 및 서비스 플랫폼, 소비 회복 기대

- SMIC (Semiconductor Manufacturing International): 반도체 수요 증가로 급등 가능

3) 다음주 주목해야하는 주요이슈들

- 중국 자극 정책 발표 기대, 시장 랠리 지속 여부 결정

- 미중 무역 긴장 고조, 희토류 수출 제한으로 공급망 영향

- 홍콩 부동산 및 금융 정책 변화, 투자 유입 기대

- 가격 전쟁 규제 강화, 산업 안정화로 장기 투자 유리

4) 다음주 주목해야 기업들

- JD.com (JD): e-커머스 경쟁력 강화, 가격 정책 수혜

- Xiaomi (XIACY): 스마트폰 및 EV 시장 확대

- China Mobile (CHL): 통신 안정성, 5G 투자

- BYD (BYDDY): EV 수요 증가, 글로벌 확장

- Ping An Insurance (PNGAY): 보험 섹터 안정, 자본 유입

(3) 유럽

1) 지난주 주요이슈들

- STOXX Europe 600 지수 사상 최고치 경신, tech 랠리와 미 금리 인하 기대

- 투자자 심리 지수 개선, 예상보다 강한 회복

- 채권 수익률 상승과 유로 약세, 인플레이션 우려

- 럭셔리 섹터 반등, 프랑스 시장 지지

2) 지난주 주목할만했던 기업들

- ASML Holding (ASML): 반도체 장비 리더, tech 랠리 수혜

- LVMH (LVMUY): 럭셔리 상품 수요 회복, 고마진

- Novo Nordisk (NVO): 헬스케어 성장, 비만 치료제 매출

- Siemens (SIEGY): 산업 자동화, 에너지 전환

- SAP (SAP): 소프트웨어 클라우드 성장

3) 다음주 주목해야하는 주요이슈들

- ECB 정책 결정과 경제 전망, 금리 변동성

- 지정학적 긴장과 재정 안정성 우려

- 주택 가격 및 건설 PMI 지표 발표

- 디지털화 및 지속 가능 금융 주간 이벤트

4) 다음주 주목해야 기업들

- Airbus (EADSY): 항공 수요 회복

- TotalEnergies (TTE): 에너지 전환 리더

- Unilever (UL): 소비재 안정성

- Deutsche Bank (DB): 금융 섹터 회복

- Nestle (NSRGY): 식품 안정 성장

(4) 한국

1) 지난주 주요이슈들

- KOSPI 사상 최고치 3,611포인트 경신, 삼성, SK Hynix 주도로 반도체 랠리

- 추석 휴가 후 시장 재개, 미 증시 상승 영향으로 강세

- 칩 주식 랠리로 인플레이션 우려 상쇄

- 대통령 취임 후 누적 31% 상승, 경제 정책 긍정

2) 지난주 주목할만했던 기업들

- Samsung Electronics (005930): 반도체 수요 폭발, 고성장

- SK Hynix (000660): 메모리 칩 리더, AI 수혜

- Hyundai Motor (005380): EV 시장 확대

- KB Financial (105560): 금융 안정성

- Naver (035420): 인터넷 플랫폼 성장

3) 다음주 주목해야하는 주요이슈들

- 미 무역 협상 교착, 외환 문제 영향

- 채권 시장 변동성 증가 예상

- 투자자 포트폴리오 재조정, 휴일 영향

- Fed 금리 인하 영향 확대

4) 다음주 주목해야 기업들

- LG Energy Solution (373220): 배터리 성장

- Kakao (035720): 디지털 플랫폼

- POSCO (005490): 철강 안정

- Shinhan Financial (055550): 금융 회복

- Celltrion (068270): 바이오 제약

(5) 일본

1) 지난주 주요이슈들

- Nikkei 225 사상 최고치 47,944포인트 경신, 새 지도자 선출로 재정 완화 기대

- 엔화 약세와 수출주 상승, 시장 급등

- 정치 변화로 재정 지출 증가 전망

- 방위 관련 주식 상승, 지정학 영향

2) 지난주 주목할만했던 기업들

- Toyota (TM): 수출주 강세, 엔화 약세 수혜

- Sony (SONY): 엔터테인먼트 성장

- Mitsubishi UFJ (MUFG): 금융 완화 수혜

- SoftBank (SFTBY): 투자 포트폴리오 확대

- Nintendo (NTDOY): 게임 섹터 안정

3) 다음주 주목해야하는 주요이슈들

- 재정 및 통화 정책 완화 기대, 엔화 변동성

- BOJ 금리 결정, 경제 전망

- 연립 정부 붕괴 영향, 정치 불안

- 지속 가능 금융 주간 이벤트

4) 다음주 주목해야 기업들

- Honda (HMC): 자동차 수출

- Panasonic (PCRFY): 배터리 기술

- Sumitomo Mitsui (SMFG): 금융 확대

- Fast Retailing (FRCOY): 소비재

- Keyence (KYCCF): 산업 자동화

(6) 중국/홍콩/한국/일본을 제외한 아시아

1) 지난주 주요이슈들

- 신흥 시장 outperformance, 금 및 귀금속 상승 영향

- 혼합 시장 동향, 일본·중국 강세 대비 안정

- 디지털화 및 성장 복도 탐색

- Fed 금리 인하 기대로 자본 유입

2) 지난주 주목할만했던 기업들

- TSMC (TSM, 대만): 반도체 글로벌 리더

- Reliance Industries (RELIANCE, 인도): 에너지·통신 다각화

- DBS Group (DBS, 싱가포르): 금융 안정성

- Tata Consultancy (TCS, 인도): IT 서비스 성장

- Sea Limited (SE, 싱가포르): e-커머스·게임

3) 다음주 주목해야하는 주요이슈들

- 디지털화 및 생산성 향상, 금융 포괄성 확대

- 지정학 불확실성 및 거시 변동성

- IMF 지역 경제 전망 발표

- 금리 인하 및 경제 불안 신호

4) 다음주 주목해야 기업들

- Infosys (INFY, 인도): IT 아웃소싱

- United Overseas Bank (UOB, 싱가포르): 금융 확대

- Mediatek (2454, 대만): 칩셋 성장

- HDFC Bank (HDFCBANK, 인도): 은행 안정

- Grab Holdings (GRAB, 싱가포르): 라이드헤일링·핀테크

(7) 러시아

1) 지난주 주요이슈들

- MOEX 지수 3년 최저치 급락, 지정학 긴장

- 미러 관계 악화로 주식 하락

- 인플레이션 상승, CPI 0.23% 증가

- 푸틴-트럼프 정상회담 뉴스로 주식 반등

2) 지난주 주목할만했던 기업들

- Gazprom (GAZP): 에너지 수출 회복

- Sberbank (SBER): 금융 섹터 리더

- Novatek (NVTK): 가스 생산 확대

- Yandex (YNDX): 테크 플랫폼

- Rosneft (ROSN): 석유 안정

3) 다음주 주목해야하는 주요이슈들

- 제재 강화 및 금융 기관 타겟

- 자산 압류 및 판매 메커니즘 변화

- 시장 회복 여부, 2,700포인트 돌파 주목

- 지정학 긴장 지속

4) 다음주 주목해야 기업들

- Lukoil (LKOH): 에너지 다각화

- Norilsk Nickel (GMKN): 금속 가격 상승

- VTB Bank (VTBR): 금융 회복

- Magnit (MGNT): 소매 안정

- Surgutneftegas (SNGS): 석유 배당

(8) 암호화폐시장

1) 지난주 주요이슈들

- Bitcoin 사상 최고치 $125,708 경신, 기관 유입 증가

- 전체 시장 시가총액 $4.36조 돌파, 랠리 지속

- Ethereum 안정 유지, $3,987 수준

- 데이터 유출 사건 발생, 보안 우려

2) 지난주 주목할만했던 기업 및 암호화폐

- Bitcoin (BTC): 시장 리더, 고수익 랠리

- Ethereum (ETH): 스마트 컨트랙트 기반 성장

- Solana (SOL): 고속 트랜잭션, DeFi 수혜

- Ripple (XRP): 국경 간 결제 효율성

- Binance Coin (BNB): 거래소 유틸리티

3) 다음주 주목해야하는 주요이슈들

- 기관 채택 증가 및 ETF 유입

- 고래들 매수 동향, PEPE·SAND 등 반등 기대

- 규제 및 AI 위험 수렴

4) 다음주 주목해야 기업 및 암호화폐

- Cardano (ADA): 지속 가능 블록체인

- Chainlink (LINK): 오라클 네트워크 성장

- Polkadot (DOT): 상호운용성

- Avalanche (AVAX): 고속 스케일링

- Uniswap (UNI): DeFi 거래소

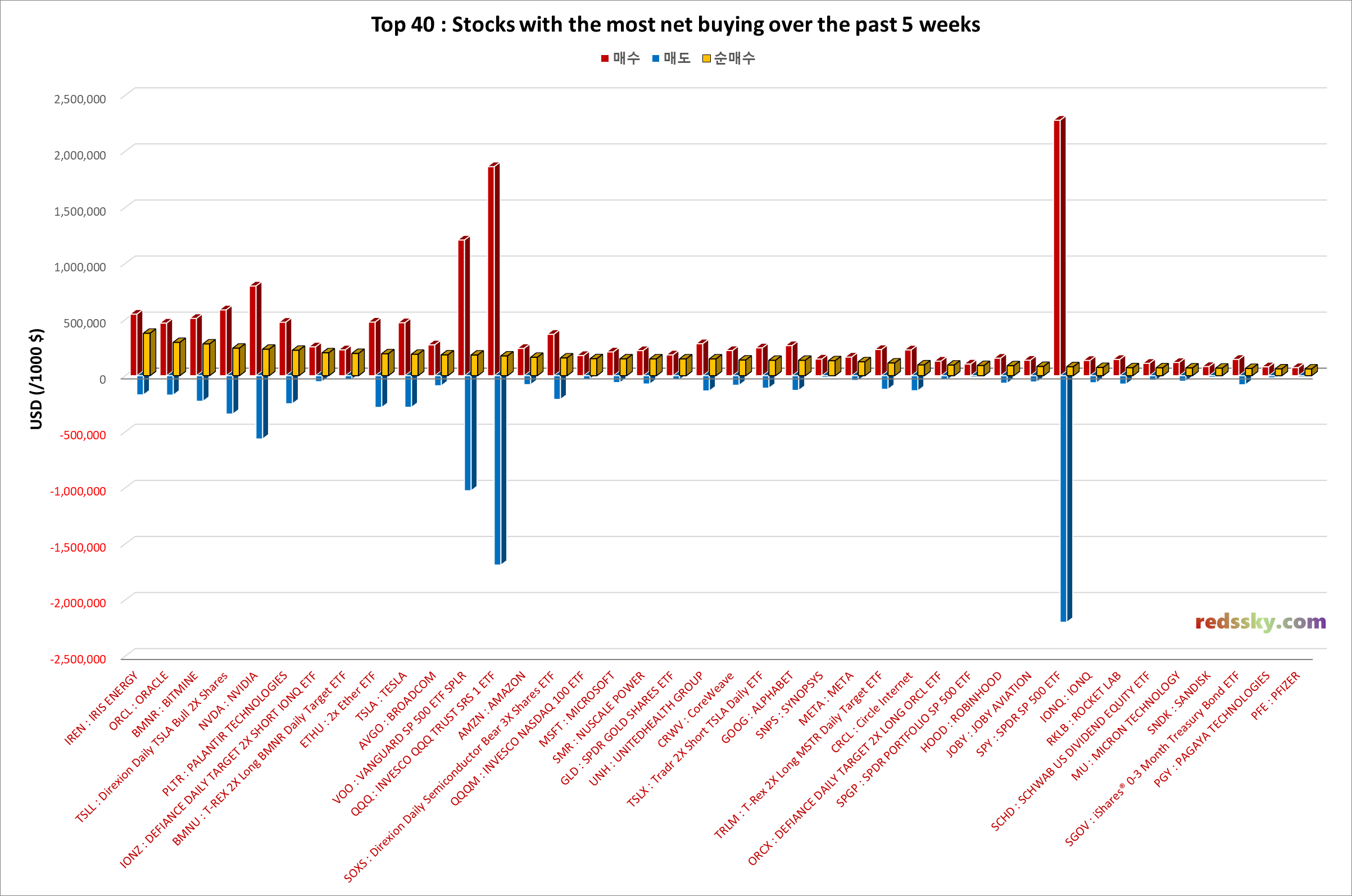

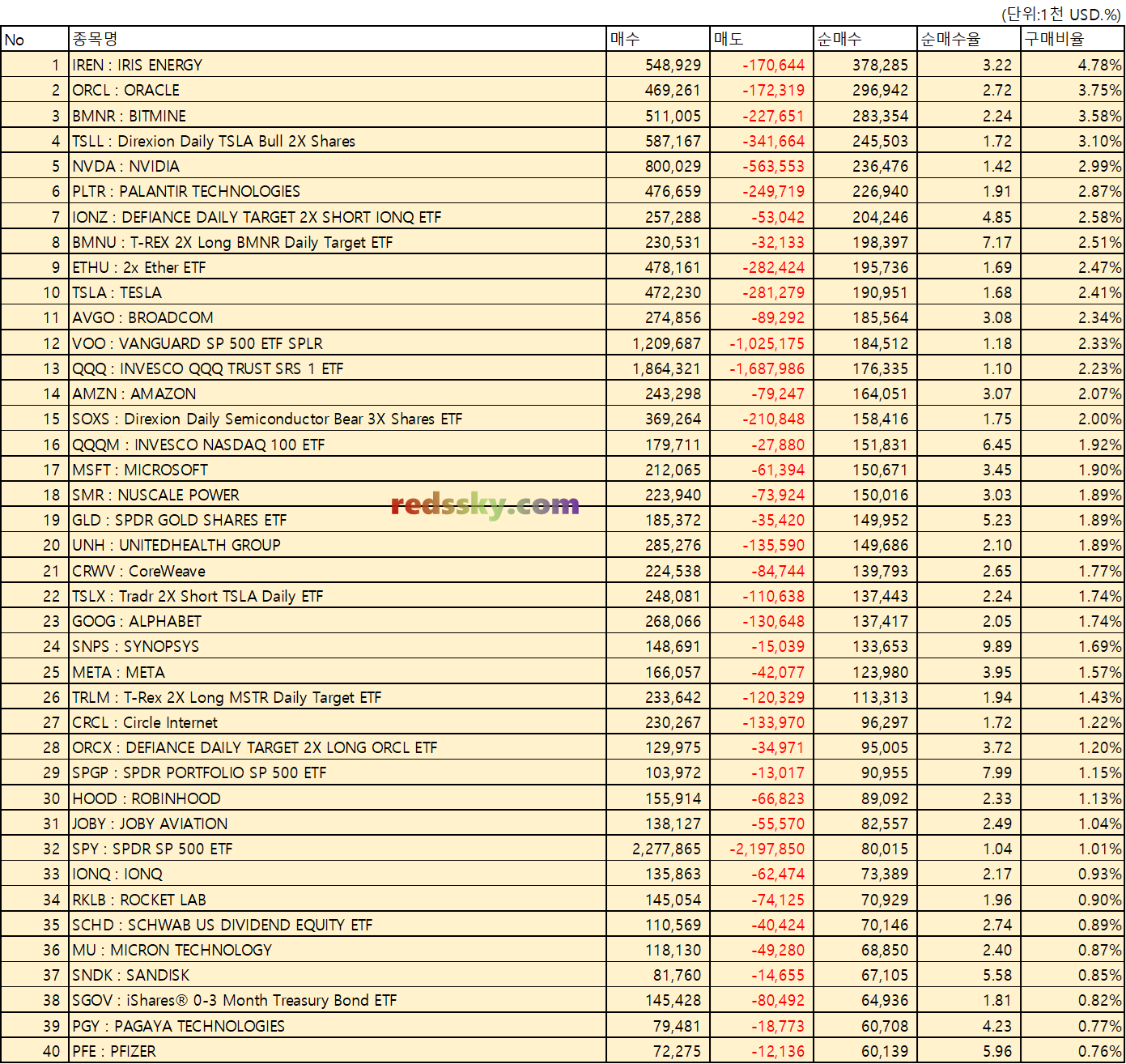

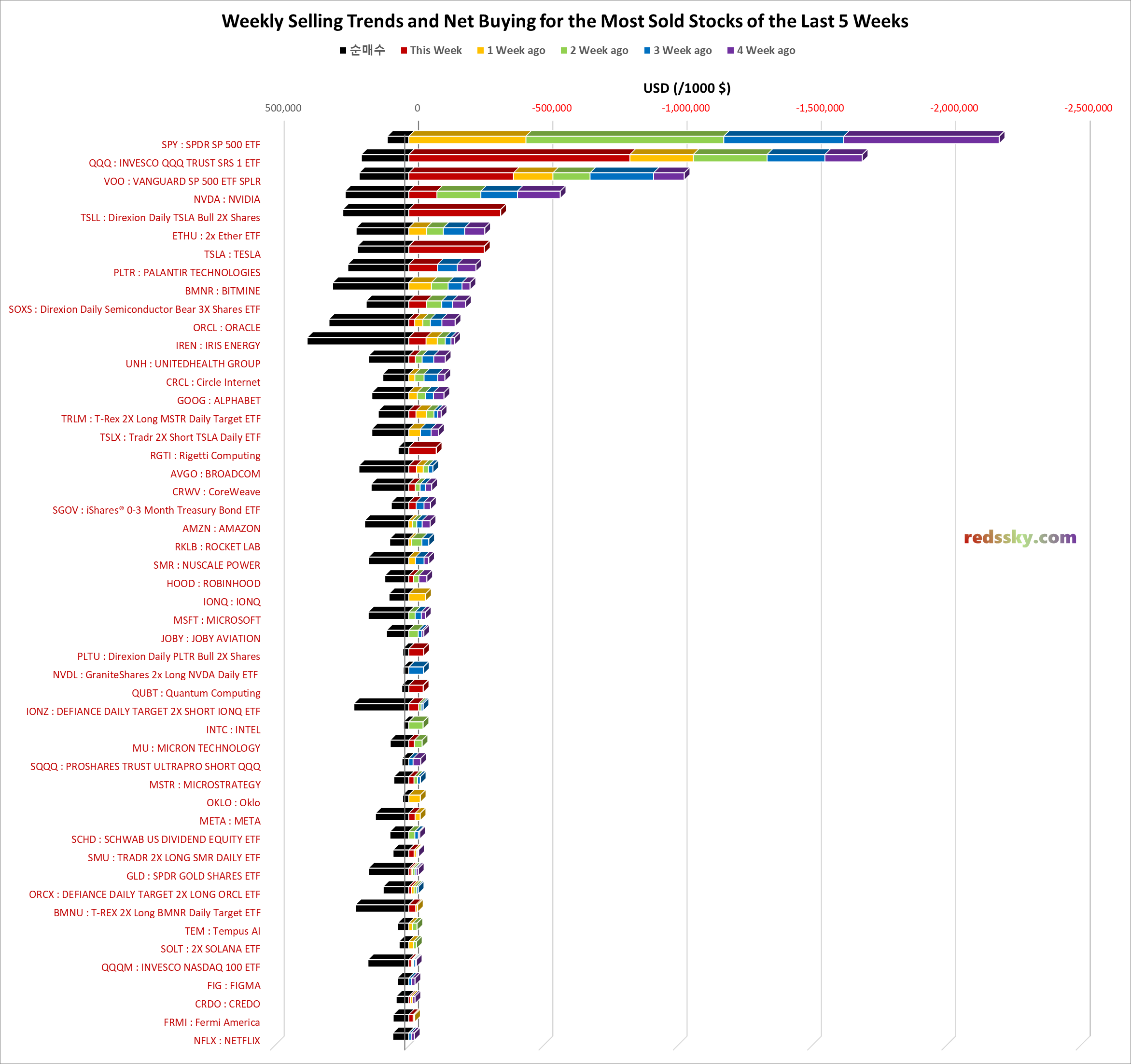

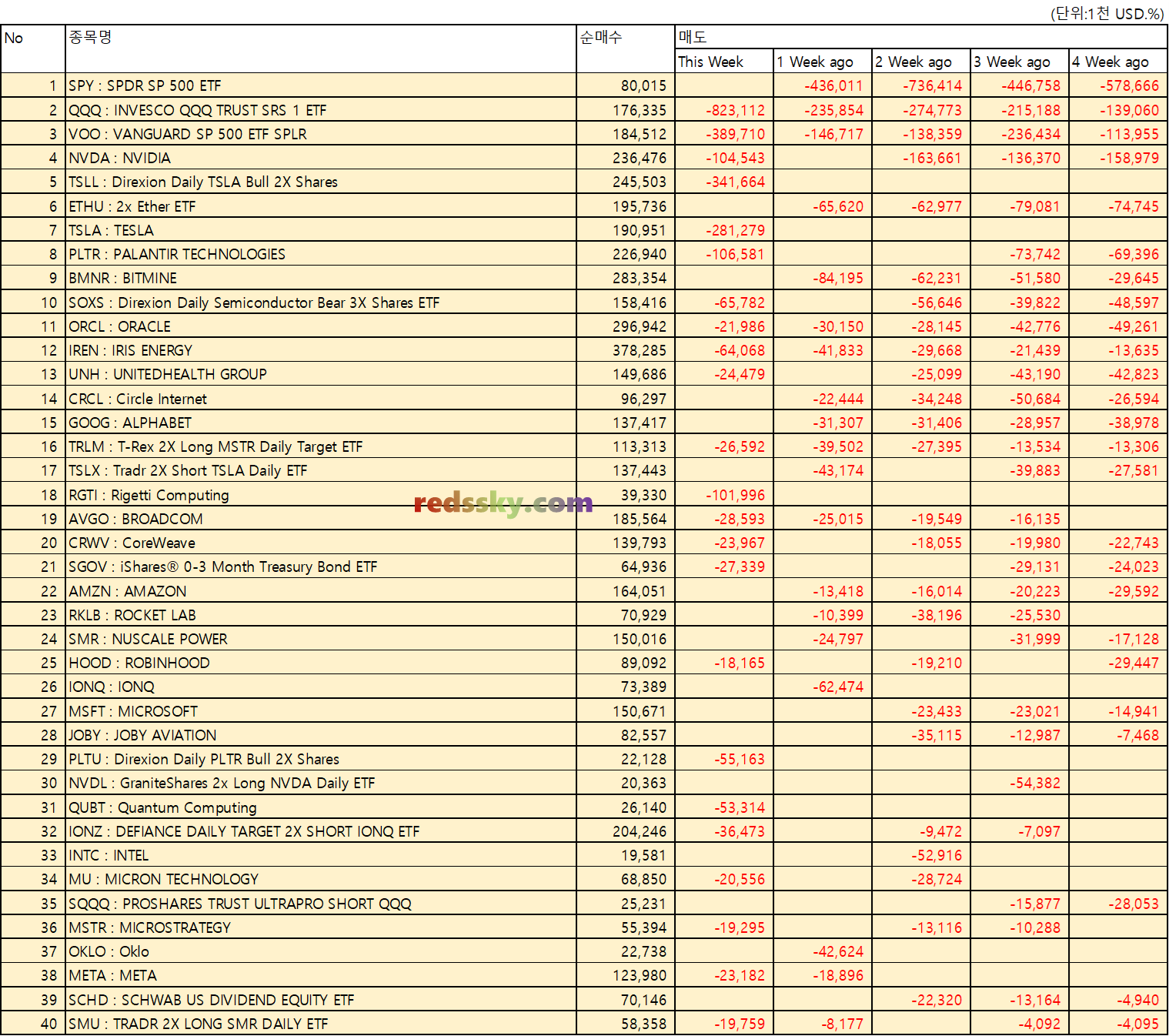

01-1. 지난 5주 동안 서학개미들이 가장 많이 매수한 해외주식 상위 40선 (순매수 금액 기준, 기본단위 : 1천 달러, 이하 동일)

- 상위 40 종목 중 지난 5주동안 IREN > ORCL > BMNR > TSLL > NVDA 순으로 순매수가 이어졌다. IREN, ORCL, BMNR의 매수와 TSLL의 매수 급증이 주목할만 했다.

- 거래금액은 순서와 상관없이 SPY, NVDA, VOO, QQQ가 많았다. 역시 매도금액도 비례해서 많았다.

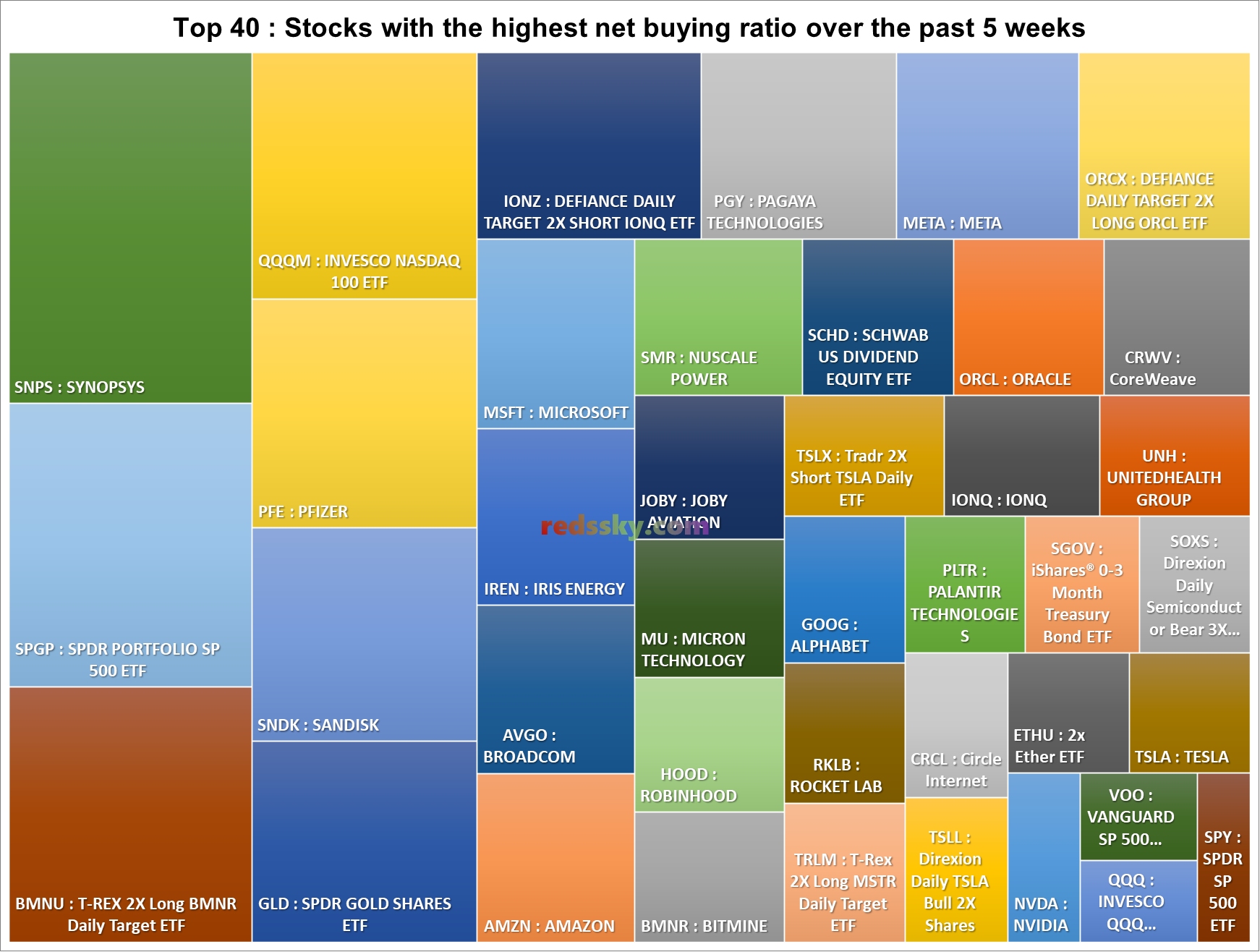

01-2. 지난 5주 동안 순매수율(매수/매도)이 가장 높았던 해외주식 상위 40선 TreeMap

- 상위 40 종목 중 순매수율로 보면 SNPS > SPGP > BMNU > QQQM > PFE 순으로 많았다. 지난주에 이어 SNPS, SPGP, BMNU 가 상위에 올랐다.

- 표에서는 보이지 않지만 지난 5주 동안, STRL 이 지난주에 순매수율이 가장 높았다.

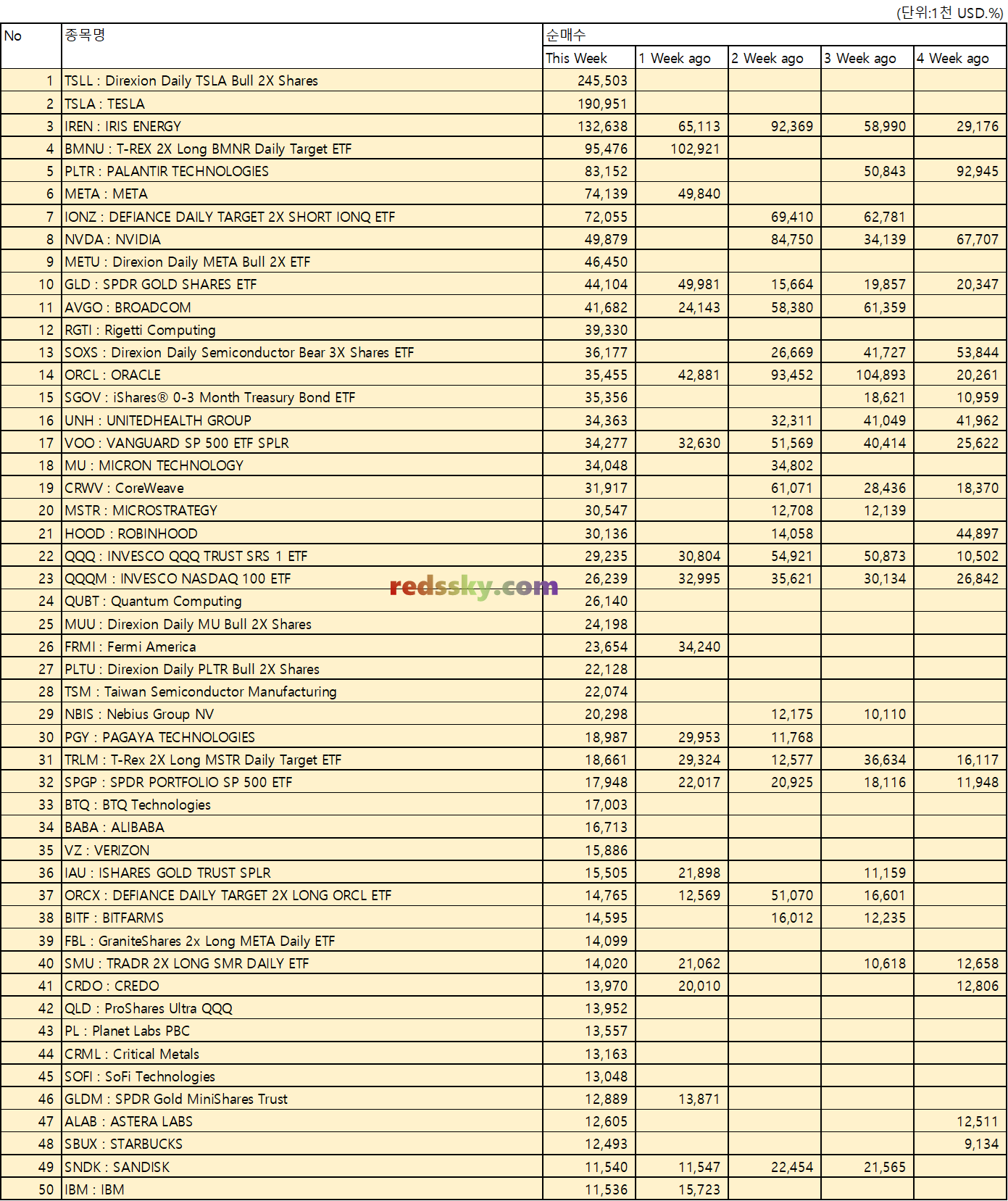

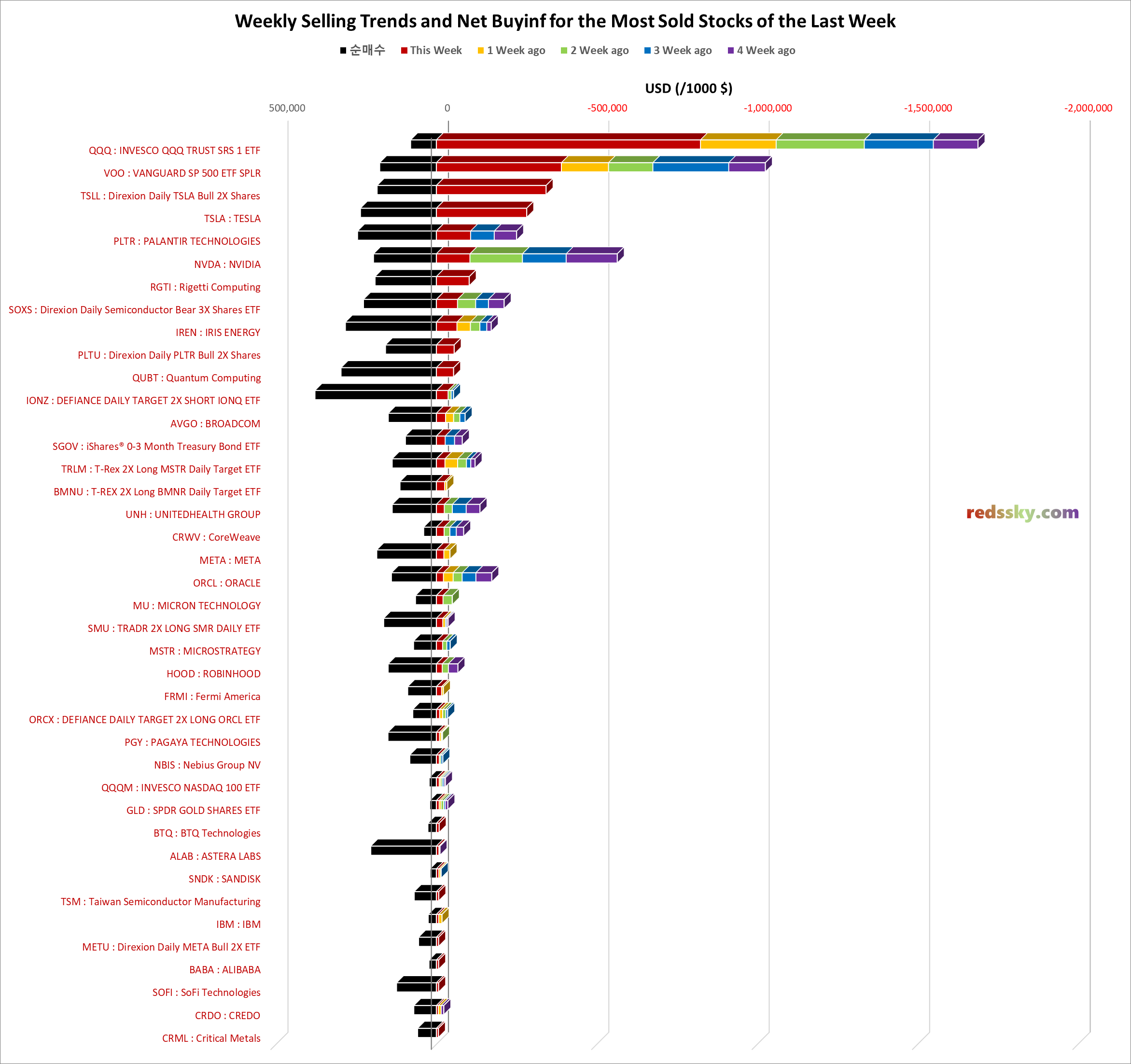

02. 지난주 서학개미들이 가장 많이 매수한 해외주식의 5주간 주별 순매수 흐름 상위 50선

- 상위 40 종목 중 지난주에는 TSLL > TSLA > IREN > BMNU > PLTR 순으로 순매수가 이어졌다.

- 지난주에는 TSLL, TSLA, IREN, BMNU 의 급격한 순매수가 있었다. TSLA 는 주가가 이미 많이 오른 상태이고 지난주 다소 큰 조정을 받았다.

03. 순매수금액 대비 지난 5주 동안 서학개미들이 가장 많이 매도한 해외주식의 주별 매매흐름 상위 40선

- 상위 40 종목 중 지난 5주동안 SPY > QQQ > VOO > NVDA > TSLL 순으로 매도가 이어졌다.

- 지난주 SPY의 매도는 없었다. 다만 5주간 매도금액은 제일 많았다.

- 지난주는 QQQ 의 매도금액이 상대적으로 매우 컸다.

- 전체적으로 지난주도 해외주식의 매도는 크지 않았다.

04. 순매수금액 대비 지난주 서학개미들이 가장 많이 매도한 해외주식의 주별 매매흐름 상위 40선

- 지난주 가장 많이 매도한 상위 40 종목 중에서는 QQQ > VOO > TSLL > TSLA > PLTR 순으로 매도가 이어졌다.

- 지난주 QQQ, VOD 는 순매수금액 대비 상대적으로 매도금액이 많았다.

- TSLL과 TSLA 은 매수금액이 많았지만 주가조정으로 매도금액도 많았다. 한 주동안 매수와 매도가 혼전한거 같다.

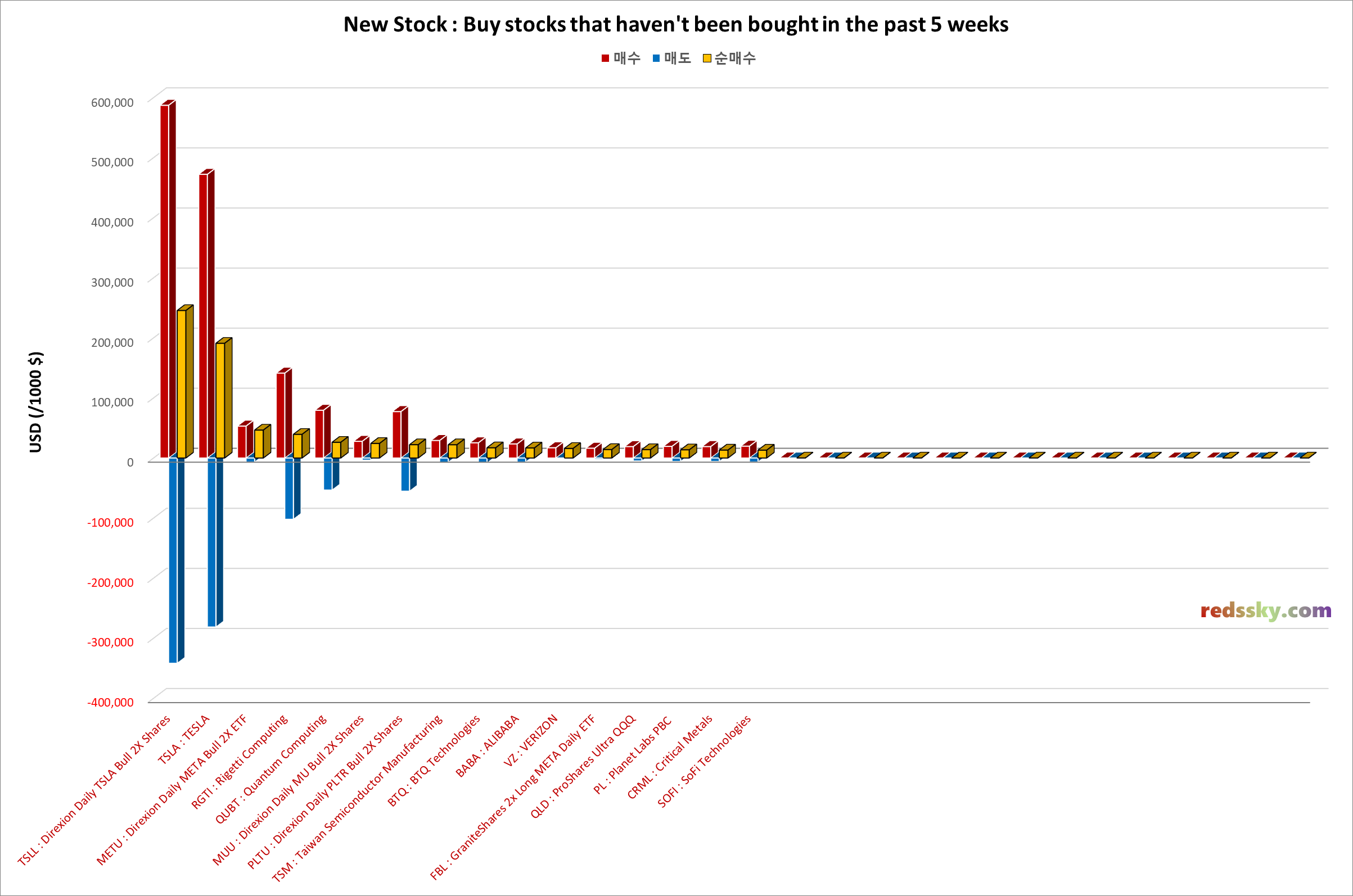

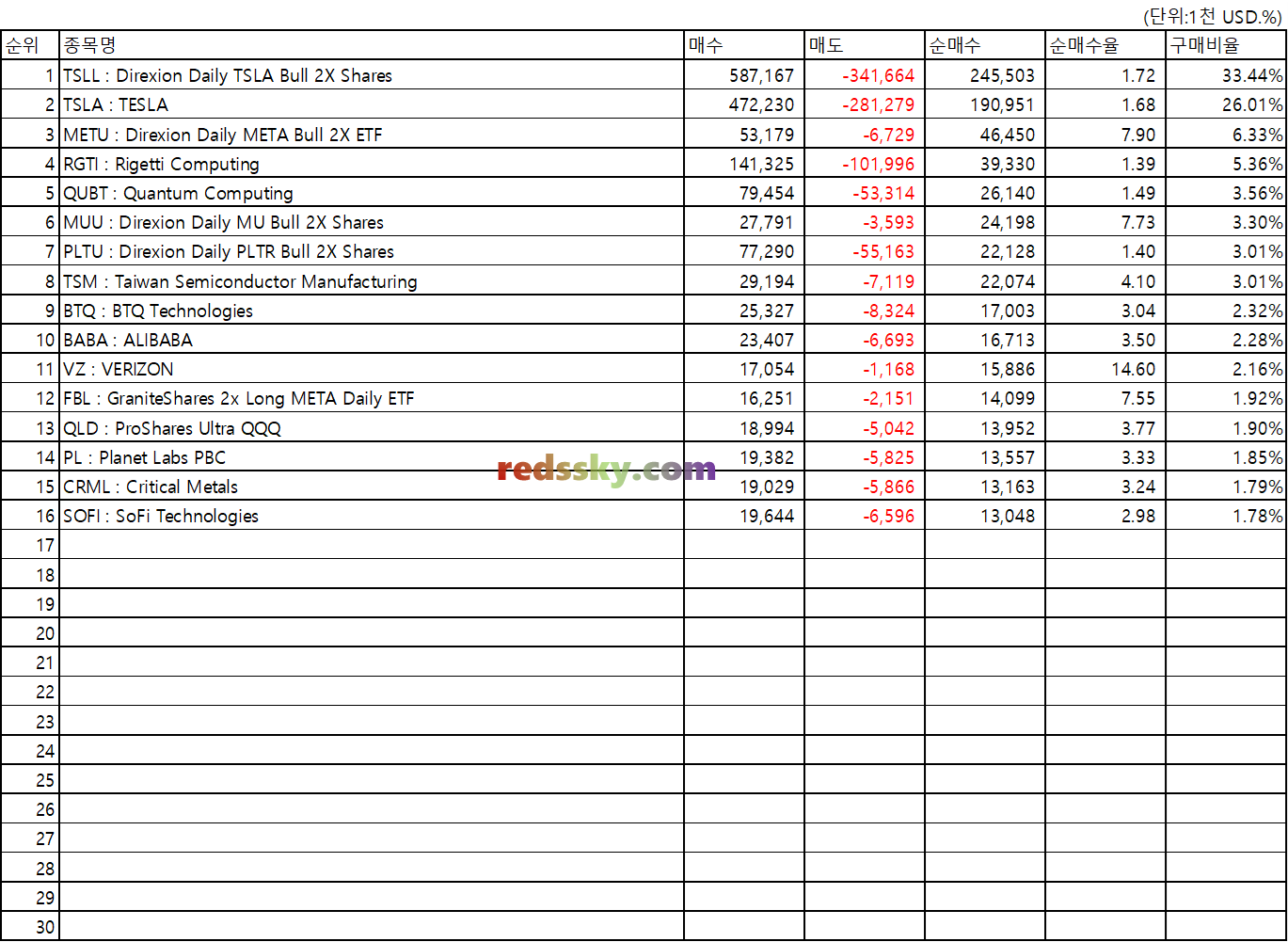

05-1. 지난 5주 동안 서학개미들이 한 번도 매수하지 않다가 지난주 새롭게 매수한 해외주식들

- 지난주 16개의 해외주식이 새롭게 매수되었다.

- TSLL > TSLA > METU > RGTI > QUBT 순으로 지난 5주간 순매수금액이 가장 많았던 해외주식들 중에서 이전까지는 확인할 수 없었던 종목들이다.

- 지난주 순매수한 해외주식 중 RGTI, QUBT, VZ 가 눈에 띈다.

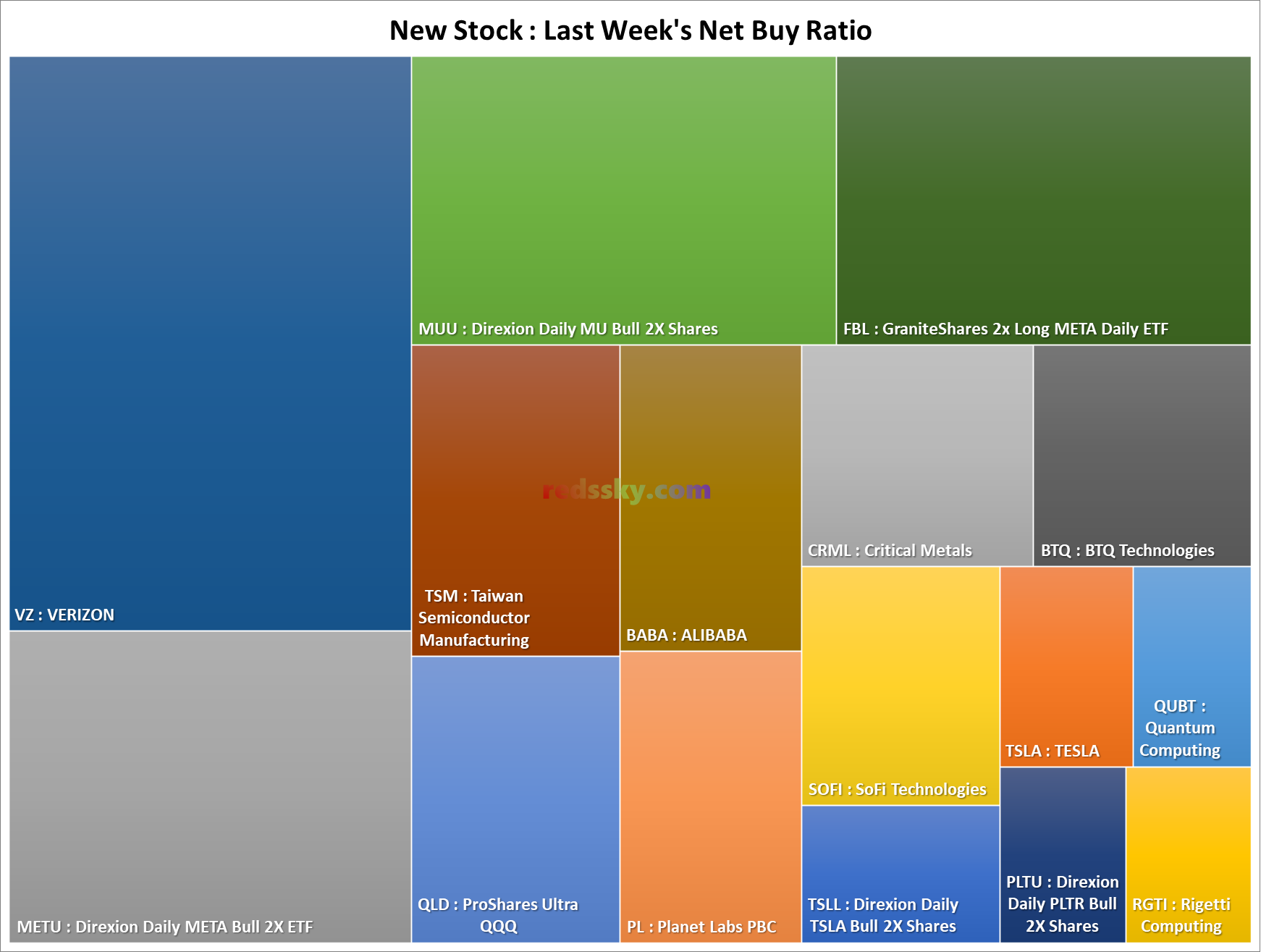

05-2. 지난주 새롭게 매수된 해외주식들 중 순매수율(매수/매도)이 가장 높았던 주식들 TreeMap

- 지난주 새롭게 편입된 해외주식 중 VZ > METU > MUU > FBL > TSM 순으로 순매수율이 가장 높았다.

포스트 업데이트-R00. 끝.

'Invest Life...' 카테고리의 다른 글

| 2025-42주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.10.19 |

|---|---|

| 관심 가져볼만한 한국의 ETF 리스트 (2025-10-14 기준) (0) | 2025.10.15 |

| 2025-40주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.10.05 |

| 2025-39주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (1) | 2025.09.30 |

| 주요 가상화폐(암호화폐) 시장변동 현황 - 20240502-01 (0) | 2024.05.02 |