※ [사용주의] 본 자료는 순매수금액 순으로 집계된 자료를 바탕으로 작성한 것이니 이전에 소량으로 매수된 종목들은 데이터에 잡히지 않을 수 있다. 그리고 사용된 데이터는 5주간 있었던 거래기록만으로 한정한다. 그러므로 데이터를 읽을 때 주의하시길 당부드린다

- 프롤로그 -

일본여행을 떠나기 전에 포스트를 작성한다.

매번 주말에 정리해서 글 올리지 못하고 주중으로 늘 넘어가버려서 이번주만큼은 제때 글을 쓰려고 한다.

자꾸자꾸 꾸준히 제 시간에 글 쓰는 습관을 만들어야지

※ 서학개미 투자자료의 Law Data의 기준을 변경해야할거 같다.

지금까지는 순매수금액을 기준으로 자료를 취합, 필터링해왔는데 올해 초부터는 시장의 흐름을 제대로 반영하지 못하고 있다는 생각을 가지게 되었다. 물론 지금까지 만든 자료가 틀렸다는 건 아니고 여전히 유효하다. 내 해외투자에도 많은 도움이 되고 있다.

다만, 매수/매도관련 데이터의 범위를 좀더 넓게 잡아 시장의 흐름을 좀더 빠르게 반영해야 할거 같다.

편하게 작업하려면 프로그래밍을 해야 해서 시간은 좀 걸릴거 같다. 작업이 완료되는대로 블로그에 반영하겠다.

2026년 04주차 : 2026년 01월 19일부터 2026년 01월 23일까지

지난주 서학개미들은 어떤 주식을 가장 많이 샀을까?

00. 지난주 국내/외 주요시장 동향과 다음주 투자 포인트 요약

(00) 주간시장 요약

- 트럼프 관세 정책의 높은 변동성으로 포트폴리오 분산 필수

- 각 지역별 지정학적 리스크 모니터링(중일, 미유럽, 우크라이나)

- 실적 시즌 서프라이즈 가능성 대비 선별적 접근

- 연준 의장 교체 이슈가 금융시장 전반에 미칠 영향 주시

- 과도한 레버리지 자제, 리스크 관리 우선

(1) 미국

1) 지난주 주요이슈

- 트럼프 그린란드 관세 위협으로 1/20(화) S&P 500 -2.06%, 10월 이래 최대 낙폭

- 1/21(수) 그린란드 NATO 합의 발표로 관세 철회, 시장 급반등 다우 +700p

- 연준 독립성 논란 지속, 차기 의장 4명 후보로 좁혀져 다음주 발표 가능

- 넷플릭스 Q4 실적 발표 후 -6.8% 급락, Q1 가이던스 컨센서스 하회

- 러셀 2000 소형주 12일 연속 S&P 500 아웃퍼폼, 2008년 이래 최장 기록

2) 지난주 주목 종목들

- 골드만삭스(GS) : 1/23(금) -4% 급락으로 다우지수 하락 주도, 실적 우려

- 인텔(INTC) : Q1 가이던스 부진으로 -13~17% 폭락, 공급 제약 지속

- 넷플릭스(NFLX) : Q4 EPS 56센트 컨센서스 충족했으나 Q1 전망 실망

- 월마트(WMT) : 나스닥 100 편입 앞두고 +3% 강세, 소비재 섹터 선도

- 팔란티어(PLTR) : Citi 업그레이드로 +1%, AI 데이터 솔루션 주목

3) 다음주 대응전략

- 1/28~29 FOMC 회의 금리 동결 확실, 3월 이후 추가 인하 가능성 주시

- 빅테크 실적시즌 본격화(테슬라, 마이크로소프트 등) 실적 모니터링 필수

- 트럼프 관세 정책 변동성 대비 방어적 포지셔닝, TACO 트레이드 활용

- 소형주 랠리 지속 여부 확인, 러셀 2000 2,700 돌파 시 추가 매수

- 연준 의장 지명 발표 시 금융주 변동성 확대 예상, 선제 대응

4) 다음주 주목 종목들

- 엔비디아(NVDA) : 젠슨 황 CEO 중국 방문 계획, AI 칩 수요 지속

- AMD(AMD) : 데이터센터 수요 강세로 +2% 상승, AI 시장 점유율 확대

- 마이크로소프트(MSFT) : 메타와 함께 다음주 실적 발표, 클라우드 성장 기대

- 스타벅스(SBUX) : 1/29(수) 실적 및 투자자의 날, 장기 마진 개선 전망

- 비트고(BTGO) : IPO 첫날 +25% 급등, 암호화폐 커스터디언 최초 상장

(2) 중국/홍콩

1) 지난주 주요이슈

- 중국-일본 무역 제재로 1/7(수) 항셍지수 -0.9%, 지정학 리스크 부각

- 중국 규제당국 시장 변동성 억제 조치, 수백 건 비정상 거래 단속

- 차이나 밴케 채권 만기 연장 승인으로 부동산 우려 완화, +4.6% 상승

- 브리지워터 중국 주식 긍정 전망 재확인, 기업 이익 개선 기대

- 홍콩 12월 인플레이션 및 Q1 기업심리지수 발표 대기

2) 지난주 주목 종목들

- 팝마트(POPO) : 주가 +6.1% 상승, 중국 소비재 섹터 선도

- 리오토(LI) : 전기차 판매 호조로 +3.6%, 정부 보조금 연장 수혜

- 라오푸골드(LAOPU) : 금값 사상최고 수혜로 +3.0% 강세

- 차우타이푹(CHOWTAIFOOK) : 금 보석 수요 증가로 +2.6% 상승

- ASMPT : SMT 사업부 전략적 옵션 검토 발표 후 +4.3% 급등

3) 다음주 대응전략

- 중일 긴장 완화 여부 모니터링, 지정학 리스크 축소 시 매수 기회

- 부동산 섹터 유동성 개선 지속 확인, 차이나 밴케 사례 추가 관찰

- 12월 인플레이션 데이터 1.2% 유지 예상, 안정적 물가 긍정적

- AI 칩 IPO 붐 지속, 상하이 일루바타 코어엑스 1/8 상장 주시

- 남향자금 유입 지속(일 평균 200억 HKD), 본토 투자자 매수세 활용

4) 다음주 주목 종목들

- 텐센트(0700.HK) : 게임·클라우드 성장 지속, 배당 확대 기대

- 알리바바(9988.HK) : 클라우드 AI 사업 확대, 밸류에이션 매력적

- 샤오미(1810.HK) : EV 판매 급증, 스마트카 생태계 구축 가속

- BYD(1211.HK) : 전기차 수출 확대, 정부 보조금 정책 수혜

- 항셍테크지수 ETF : 테크 섹터 집중 투자, 2026년 +8~10% 목표

(3) 유럽

1) 지난주 주요이슈

- 1/19(월) 트럼프 그린란드 관세 위협으로 Stoxx 600 -1.23% 급락

- 1/22(목) 관세 철회 발표로 Stoxx 600 +1.1% 반등, 나토 합의 환영

- 프랑스 와인 200% 관세 위협 후 철회, EU 930억유로 보복 관세 준비

- 독일 총리 메르츠 대서양 동맹 강조, 프랑스는 강경 대응 주장

- 유비소프트 조직 개편 및 6개 게임 취소 발표로 주가 -35% 폭락

2) 지난주 주목 종목들

- 폭스바겐(VOW) : 순현금흐름 +20% 개선 발표로 +6.2% 급등

- ASML(ASML) : TSMC 자본지출 확대 수혜, 반도체 장비 수요 강세

- 칼스버그(CARL-B.CO) : 다보스 포럼 참석, 소비재 안정성 재확인

- SAP(SAP) : 디지털 전환 수요로 목표가 상향, 엔터프라이즈 소프트웨어 선도

- 노보 노디스크(NOVO-B.CO) : 비만치료제 수요 지속, 방어적 헬스케어주

3) 다음주 대응전략

- 1/23(금) EU 정상회의 결과 확인, 대미 통상 전략 명확화 필요

- 관세 불확실성 완화로 자동차·럭셔리 섹터 비중 확대 검토

- 독일 경기부양책 기대, 방산·산업재 포지션 유지

- 영국 GDP 둔화 우려로 FTSE 100 방어적 포지션 선호

- 덴마크-미국 외교 정상화 시 북유럽 주식 매수 기회

4) 다음주 주목 종목들

- 라인메탈(RHM.DE) : 방산 수요 지속, 독일 국방비 증액 수혜

- LVMH(MC.PA) : 중국 소비 회복 기대, 럭셔리 섹터 대표주

- 쉘(SHEL.L) : 배당수익률 4% 이상, 에너지 섹터 안정적 수익

- 베스타스(VWS.CO) : 풍력 에너지 확대 정책 수혜, 재생에너지 선도

- 지멘스(SIE.DE) : 산업 자동화 수요, 독일 경기부양 수혜 예상

(4) 한국

1) 지난주 주요이슈

- 코스피 5,000 돌파 후 4,900~4,950 구간 박스권 등락

- 삼성전자·SK하이닉스 비중 35.95% 사상최고, 반도체 쏠림 심화

- 1/22(수) 현대차 +14.61% 폭등, 로보틱스·자율주행 테마 부각

- 외국인 연속 순매수로 코스피 지지, 1월 효과 지속

- 코스피 시총 4,000조원 돌파, 이재명 정부 밸류업 정책 효과

2) 지난주 주목 종목들

- 삼성전자(005930) : 14만8천~14만9천원 저항선 테스트, HBM4 기대

- SK하이닉스(000660) : 68만원 돌파 후 조정, DRAM 공급 타이트 지속

- 현대차(005380) : 로보틱스 신사업 기대로 +14.61% 폭등

- KB금융(105560) : 밸류업 수혜로 +2.78%, 저PBR 금융주 재평가

- LG에너지솔루션(373220) : +5.58% 급등, 2차전지 수요 회복 기대

3) 다음주 대응전략

- 반도체 쏠림 현상 경계, 비반도체 섹터 분산 투자 필요

- 4분기 실적시즌 본격화, 삼성전자·SK하이닉스 깜짝 실적 기대

- 밸류업 정책 수혜주 지속 발굴, 저PBR 금융·화학·건설주 선별

- 중국 경기 회복 수혜주 주목, 이재명-시진핑 정상회담 모멘텀

- 1월 효과 마무리 전 중소형주 트레이딩 기회 활용

4) 다음주 주목 종목들

- 레인보우로보틱스(277810) : 휴머노이드 로봇 양산 기대, 현대차 협력

- 한화에어로스페이스(012450) : 방산 수출 확대, 폴란드 계약 진행

- HD현대중공업(329180) : 원전·LNG선 수주 호조, 조선 슈퍼사이클

- 네이버(035420) : AI 검색·커머스 성장, 라인야후 구조조정 마무리

- 기아(000270) : 전기차·하이브리드 동반 성장, 현대차 동반 강세

(5) 일본

1) 지난주 주요이슈

- 닛케이 225 연초 2일간 +4.3% 급등, 1990년 이래 최강 신년 랠리

- 1/23(금) BOJ 금리 0.75% 동결, 경제 전망 상향 조정

- 다카이치 총리 조기 총선 가능성, 3.4% GDP 규모 재정부양 기대

- 엔화 약세 지속(157엔/달러), 수출 기업 실적 호재

- 10년 국채 수익률 2.125%(1999년 이래 최고), 재정 우려 부각

2) 지난주 주목 종목들

- 어드밴테스트(6857) : 반도체 테스트 장비 수요로 +3% 상승

- 닌텐도(7974) : 신작 게임 기대로 +4.5% 강세

- JX어드밴스드메탈(5020) : 전기차 동박 수요로 +3.1% 상승

- 미쓰비시UFJ(8306) : 금리 상승 수혜 기대로 +0.6% 상승

- 도요타(7203) : 하이브리드 판매 호조로 +1.1% 상승

3) 다음주 대응전략

- BOJ 추가 금리 인상 일정 모니터링, 2026년 중 0.25%p 추가 인상 가능

- 재정부양책 수혜주 선별 매수, 건설·내수소비재 주목

- 엔화 약세 지속 시 수출주 비중 유지(자동차·전자·기계)

- 기업 지배구조 개선 테마 지속, 자사주 매입·배당 확대 종목

- NISA 계좌 한도 리셋 효과 1월 말까지 지속, 개인 매수세 활용

4) 다음주 주목 종목들

- 소니(6758) : PS6 개발 진행, 이미지 센서 AI 수요 확대

- 키엔스(6861) : 공장 자동화 선도, 고수익성 비즈니스 모델

- 신에쓰화학(4063) : 반도체 실리콘 웨이퍼 공급 부족

- 리쿠르트(6098) : 임금 상승 수혜, 인력 중개 플랫폼 성장

- 패스트리테일링(9983) : 유니클로 글로벌 확장, 엔저 수혜

(6) 기타 아시아

1) 지난주 주요이슈

- 1/23(목) 아시아 증시 동반 강세, 트럼프 관세 철회 안도

- TSMC 자본지출 520~560억달러 유지, 반도체 공급망 강화

- 싱가포르 Q4 GDP +5.7% 예상 상회, 금융·부동산 선도

- 대만·싱가포르 사상최고 동반 경신, 한국과 함께 아시아 3강

- 인도 니프티/센섹스 +0.6% 방어적 랠리, 관세 완화 기대

2) 지난주 주목 종목들

- TSMC(2330.TW) : 4분기 순이익 +35%, AI 칩 수요 폭발적

- 미디어텍(2454.TW) : AI 엣지 칩 개발 가속, 스마트폰 수요 회복

- ASE테크놀로지(3711.TW) : 첨단 패키징 수요로 호실적 기대

- 그랩(GRAB) : 동남아 슈퍼앱 독점적 지위, 핀테크 성장 가속

- 케펠(BN4.SI) : 데이터센터 REIT 확장, AI 인프라 투자 수혜

3) 다음주 대응전략

- TSMC 실적 확인 후 공급망 종목(장비·소재) 선별 매수

- 싱가포르 은행주 비중 확대, 금리 인상 사이클 수혜

- 인도 관세 완화 기대로 제약·IT 서비스 주목

- 동남아 AI 데이터센터 투자 테마 발굴, 부동산·전력 섹터

- 대만 선거 이후 정치적 안정성 확인, 반도체 중심 투자 지속

4) 다음주 주목 종목들

- 인포시스(INFY.NS) : IT 아웃소싱 수요 회복, 디지털 전환 선도

- DBS(D05.SI) : 싱가포르 최대 은행, 순이자마진 개선 지속

- 씨리미티드(C6L.SI) : 동남아 통신 인프라, 5G 확장 수혜

- 델타전자(2308.TW) : 전원공급장치 세계 1위, AI 서버 수요

- 릴라이언스(RELIANCE.NS) : 인도 재벌, 석유화학·통신·리테일 통합

(7) 러시아

1) 지난주 주요이슈

- MOEX 지수 2,700선 약세, 연초 대비 -0.9% 하락

- 미국 로스네프트·루크오일 추가 제재 발효, 에너지주 급락

- EU 2027년 러시아 LNG 수입 금지 결정, 가즈프롬 타격

- 중앙은행 제한적 금리 인하 유지, 인플레이션 억제 우선

- 우크라이나 평화협상 기대감 있으나 구체적 진전 없음

2) 지난주 주목 종목들

- Sberbank(SBER) : 디지털 뱅킹 전환 가속, 제재 영향 제한적

- Yandex(YNDX) : 러시아 검색 독점, 기술 자립 수혜

- Lukoil(LKOH) : 제재 회피 자산 재편, 아시아 수출 확대

- TCS Group(TCSG) : 핀테크 플랫폼 성장, 젊은층 고객 확대

- Polymetal(POLY) : 귀금속 생산 안정적, 금값 상승 수혜

3) 다음주 대응전략

- 제재 장기화 대비 러시아 자산 최소화, 리스크 관리 우선

- 평화협상 진전 시 단기 반등 옵션 검토, 소규모 포지션만

- 에너지 제재 리스크로 금융·통신 섹터 상대적 선호

- 루블화 변동성 확대 예상, 달러 헤지 전략 필수

- 중국·인도 무역 경로 다변화 기업 주목

4) 다음주 주목 종목들

- Sberbank(SBER) : 국내 시장 점유율 1위, 디지털 금융 선도

- Yandex(YNDX) : AI·자율주행 투자 지속, 기술 기업 유일주자

- Novatek(NVTK) : LNG 생산 확대, 아시아 수출 다변화

- Mobile TeleSystems(MTSS) : 통신 인프라 독점, 안정적 현금흐름

- Magnit(MGNT) : 러시아 최대 식품 리테일, 내수 소비 방어

(8) 원자재 시장

1) 지난주 주요이슈

- 금 사상최고가 $4,950/온스 돌파, 2020년 3월 이래 최강 주간 상승

- 트럼프 관세 불확실성 및 달러 약세로 안전자산 수요 폭발

- WTI 원유 $59 박스권, 공급 과잉 지속(수요 대비 3배 빠른 공급 증가)

- 은 $90/온스 돌파, 2025년 +120% 급등 후 추가 상승 모멘텀

- 구리 데이터센터 수요로 $5.91/lb, 공급 부족 전환 전망

2) 지난주 주목 종목들

- 뉴몬트(NEM) : 금 채굴 세계 1위, 금값 $5,000 목표 직접 수혜

- 서던코퍼(SCCO) : 구리 생산 확대, AI 데이터센터 수요 급증

- 카메코(CCJ) : 우라늄 가격 상승, 원전 재개 전망 수혜

- 뉴트리엔(NTR) : 비료 가격 안정세, 농업 수요 회복 기대

- 모자이크(MOS) : 인산비료 공급 부족, 식량 안보 테마

3) 다음주 대응전략

- 금 JP모건 목표 $5,000 달성 전망, 지속 보유 또는 추가 매수

- 은 구조적 공급 부족으로 $72~$88 목표, 레버리지 투자 고려

- 원유 베어리시 지속, 2026년 평균 $58 전망으로 롱 포지션 회피

- 구리 AI·전기화 수요로 광산주 매수, $11,400/t 목표

- 리튬·니켈 추가 하락 예상(-25%), 바닥 확인 후 진입

4) 다음주 주목 종목들

- Newmont(NEM) : 금 생산량 세계 1위, 금값 $5,000 시대 최대 수혜

- Freeport-McMoRan(FCX) : 구리 생산 대형주, AI 인프라 수혜

- Cameco(CCJ) : 우라늄 광산 세계 최대, 원전 르네상스 수혜

- Barrick Gold(GOLD) : 금·구리 복합 광산, 분산 효과 우수

- Pan American Silver(PAAS) : 은 생산 대형주, $90 이상 목표

(9) 암호화폐 시장

1) 지난주 주요이슈

- 비트코인 $90,000 이하 급락, 트럼프 관세 이슈로 리스크 자산 회피

- 이더리움 $3,000 밑으로 -6% 하락, 주요 암호화폐 중 최악 낙폭

- 비트코인 현물 ETF 1주일간 $500M 순유출, 기관 투자 위축

- 비트고(BTGO) IPO 첫날 +25% 급등, 암호화폐 기업 상장 러시

- 암호화폐 시총 $3.2T 유지, 변동성 확대 속 박스권 등락

2) 지난주 주목 종목들

- 비트코인(BTC) : $90,000 지지선 테스트, $88,500 하단 방어 중

- 이더리움(ETH) : $3,000 심리적 지지선 붕괴, RWA 테마 주목

- XRP : $2 돌파 후 $1.90 조정, 은행 채택 모멘텀 지속

- 솔라나(SOL) : $126 하락, DeFi 생태계 확장에도 약세

- 액시 인피니티(AXS) : 주간 +32.59% 최대 상승, P2E 게임 회복

3) 다음주 대응전략

- 1/28~29 FOMC 회의 결과 주시, 금리 동결 시 유동성 우호적

- BTC $88,500 지지 유지 시 보유, 이탈 시 손절 고려

- ETH $3,000 이상 회복 시 대형 알트코인 분산 투자

- Stablecoin 입법 진전 모니터링, 규제 명확화 수혜주 발굴

- 연준 의장 지명 발표 시 암호화폐 정책 변화 가능성 주의

4) 다음주 주목 종목들

- Bitcoin(BTC) : $75,000~$150,000 변동성 구간, $110,000 중심

- Ethereum(ETH) : RWA 토큰화 수혜, 2026년 $7,000~$11,000 목표

- Solana(SOL) : DeFi·NFT 생태계 확장, 시총 5위 유지 전망

- Chainlink(LINK) : 오라클·RWA 솔루션 선도, 기업 채택 확대

- Avalanche(AVAX) : 서브넷 확장, 기관 블록체인 파트너십 증가

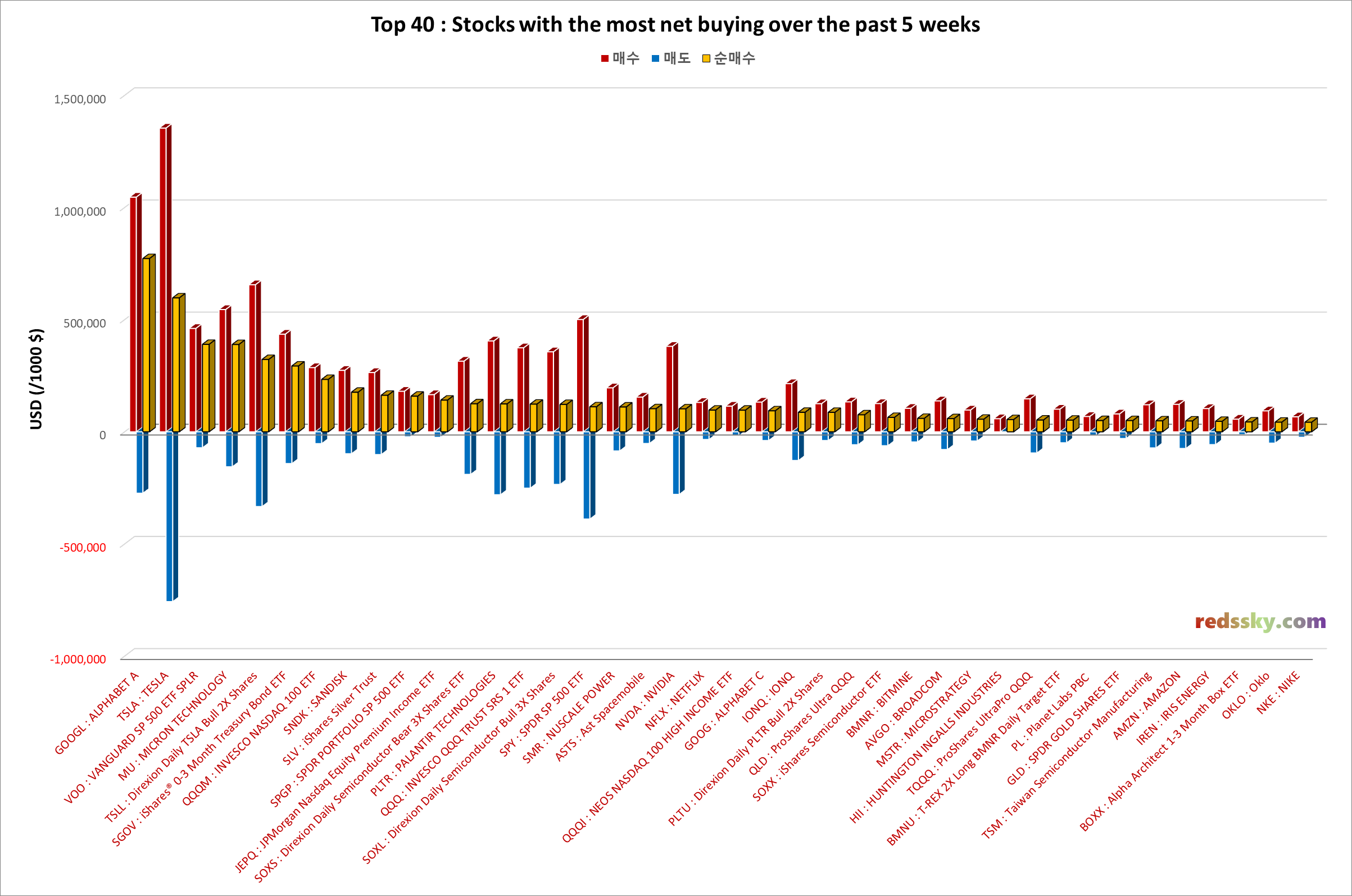

01-1. 지난 5주 동안 서학개미들이 가장 많이 매수한 해외주식 상위 40선 (순매수 금액 기준, 기본단위 : 1천 달러, 이하 동일)

- 전주대비 매도금액은 지난 5주간 누적금액으로 이전주에서 매도가 발생한 종목만 필터링하였다.

- 상위 40 종목 중 지난 5주동안 GOOGL > TSLA > VOO > MU > TSLL 순으로 순매수되었다.

- GOOGL은 지난주 3위에서 다시 1위로 올라갔다.

- SOXL 의 매도가 눈에 띈다.

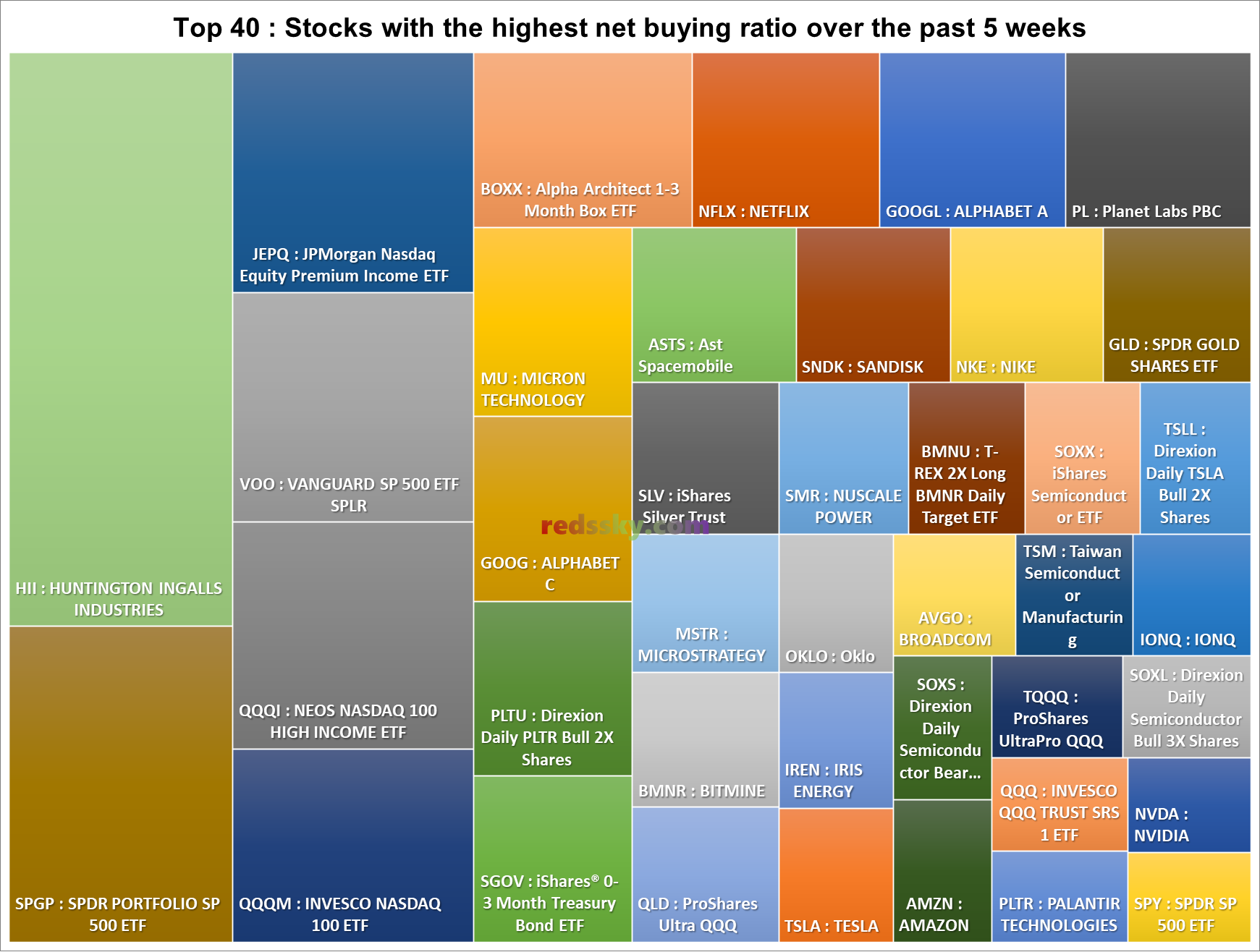

01-2. 지난 5주 동안 순매수율(매수/매도)이 가장 높았던 해외주식 상위 40선 TreeMap

- 상위 40 종목 중 지난 5주동안 순매수율은 HII > SPGP > JEPQ > VOO > QQQI 순으로 기록했다.

- 지난 5주간 손바뀜이 많이 일어나, 순매수비율은 대부분 비슷해진거 같다.

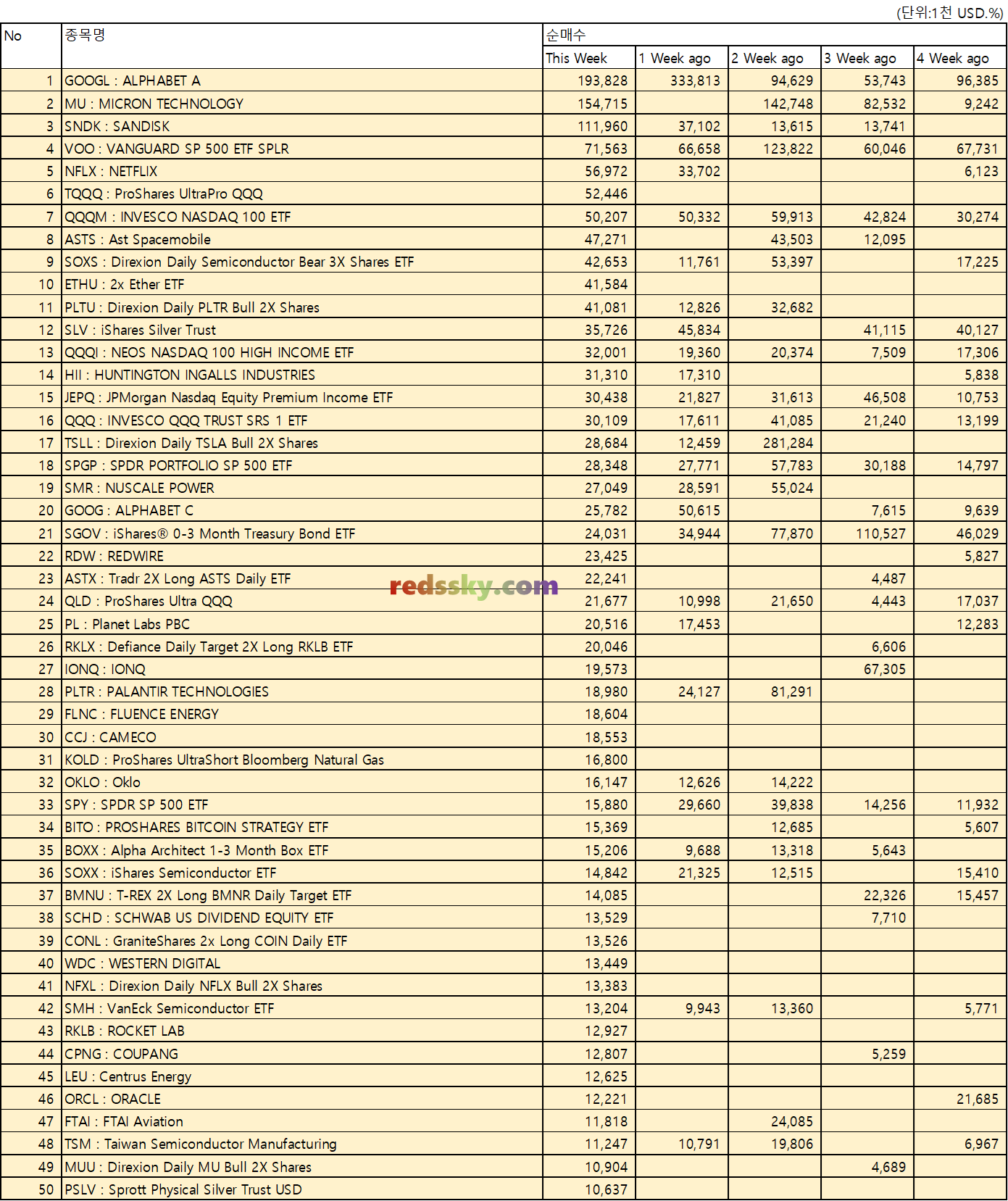

02. 지난주 서학개미들이 가장 많이 매수한 해외주식의 5주간 주별 순매수 흐름 상위 50선

- 지난주에는 상위 50 종목 중 지난주에는 GOOGL > MU > SNDK > VOO > NFLX 순으로 순매수가 많았다.

- TSLA 는 관심에서 사라졌다.

- GOOGL의 관심은 강력하다.

- SNDK, TQQQ, ETHU의 매수가 눈에 띈다.

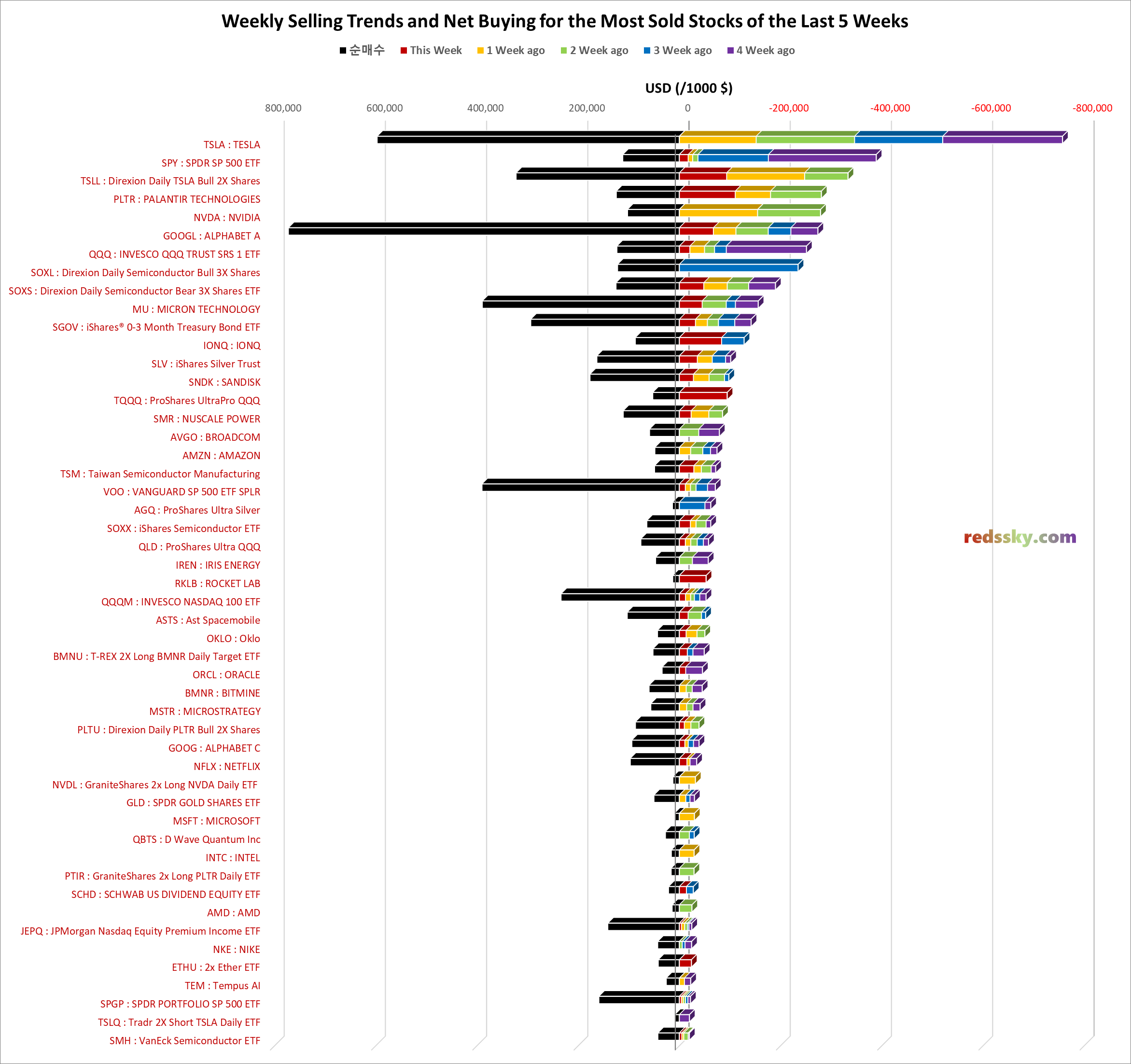

03. 순매수금액 대비 지난 5주 동안 서학개미들이 가장 많이 매도한 해외주식의 주별 매매흐름 상위 40선

- 지난 5주간 상위 40 종목 중 TSLA > SPY > TSLL > PLTR > NVDA 순으로 순매도규모가 많았다.

- TSLA, NVDA 는 지난주 순매도가 보이지 않았다.

04. 순매수금액 대비 지난주 서학개미들이 가장 많이 매도한 해외주식의 주별 매매흐름 상위 40선

- 지난주는 PLTR > TQQQ > TSLL > IONQ > GOOGL 순으로 순매도가 있었다.

- PLTR 의 순매도가 많았다.

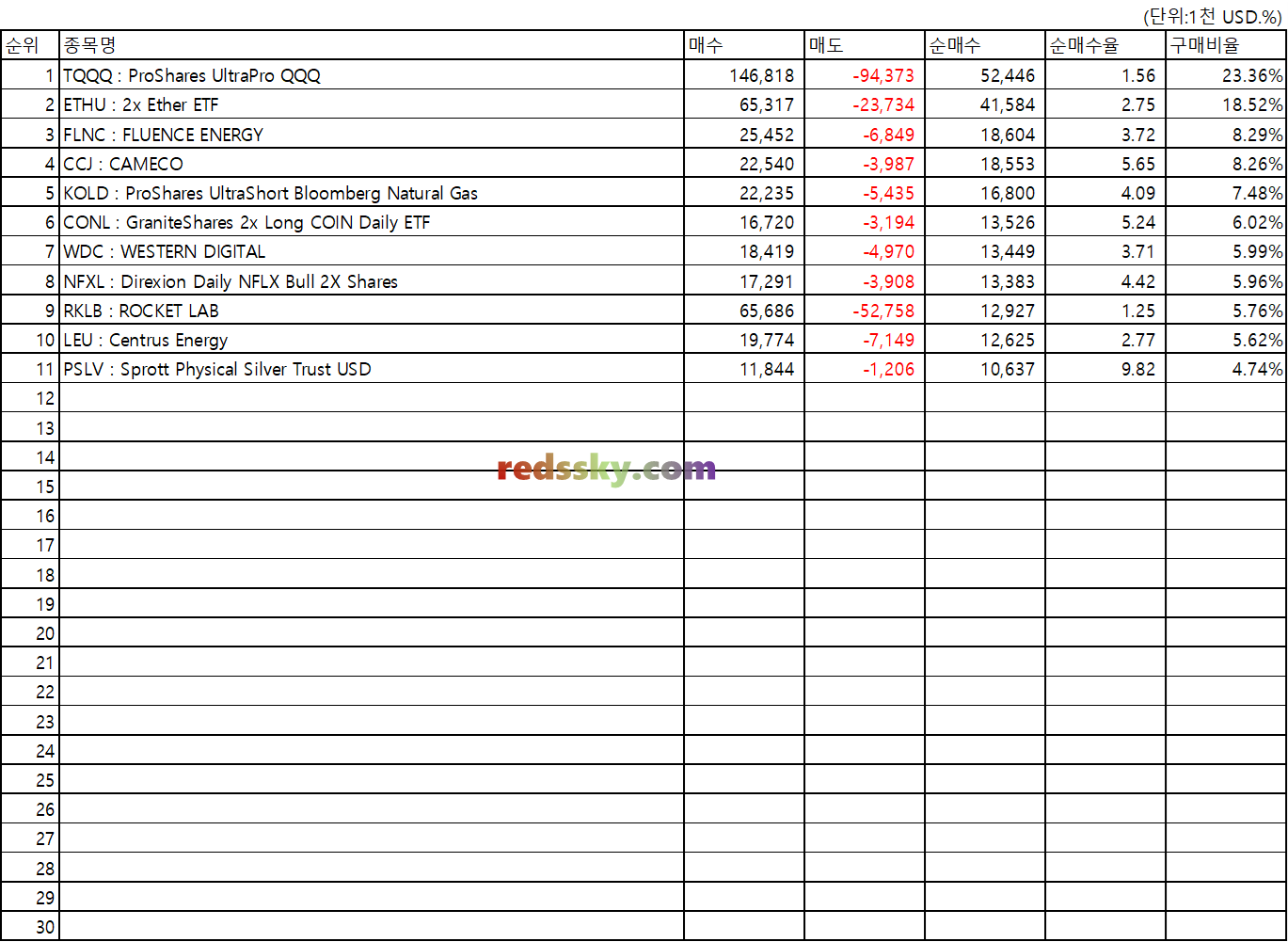

05-1. 지난 5주 동안 서학개미들이 한 번도 매수하지 않다가 지난주 새롭게 매수한 해외주식들

- 지난주 11개의 해외주식이 새롭게 매수되었다.

- TQQQ > ETHU > FLNC > CCJ > KOLD 순으로 순매수 되었다.

05-2. 지난주 새롭게 매수된 해외주식들 중 순매수율(매수/매도)이 가장 높았던 주식들 TreeMap

- PSLV > CCJ > CONL > NFXL > KOLD 순으로 순매수 되었다.

- PSLV (Sprott Physical Silver Trust)

(1) 실물 은(silver bullion)을 보유한 캐나다 기반 ETF

(2) 산업 수요 급증 : 태양광/EV 수요가 전체의 50% 초과, AI 데이터센터 인프라 신규 수요, 지정학적 안전자산 수요

(3) 연준 금리 인상시 실질금리 상승 → 은 수요 감소, 산업 수요 둔화 가능성

- CCJ (Cameco Corporation)

(1) 세계 최대 상장 우라늄 생산기업 (2024년 글로벌 점유율 18%), 우라늄 채굴/연료서비스/원자로 기술(Westinghouse)

(2) 수요 폭발적 증가: 원전 용량 2040년까지 87% 증가 전망 (746 GWe), AI 데이터센터 전력 수요로 SMR(소형원전) 발주 급증

(3) 카자흐스탄 2026년 생산량 20% 감축, 러시아 제재로 서방 공급망 재편 필수

(4) 미국 정부 전략적 지원, 우라늄 2025년 핵심 광물 재지정, $80B 원전 파트너십, $2.7B 계약 체결

(5) 높은 PER 112 (단기 조정 가능), 프로젝트 지연 리스크

※ 서학개미들의 매수종목 추이를 추종해보는 투자 포트폴리오

# 하기 내용은 참고용일 뿐, 투자를 권유하거나 추천하는 내용이 절대 아닙니다.

# 가상으로 구성한 것으로 실제 투자한 내용이 아닙니다.

# 모든 투자의 판단과 책임은 본인에게 있고 어떠한 책임도 지지 않습니다.

- 2026년 01주차부터 2차 포트폴리오를 시작했다.

- 서학개미들의 가장 많이 매수한 종목 리스트를 바탕으로 매주 투자 포트폴리오를 만들어서 테스팅을 해보려고 한다.

- 매수 기준은 다음과 같다.

(1) 지난주 새롭게 매수된 종목 중 (a) 가장 많이 매수된 종목, (b) 순매수율이 높은 종목, 1~2개 정도를 편입한다.

(2) 종목은 동일가중비율로 편입한다.

=> 수익률에 오해가 있는데 당연히 종목을 보다 자세하게 분석하고 선정하여 보유비중을 달리 가져가면 더 큰 수익률을 얻을 수 있을 것이다.

(3) 매수가는 바로 다음주 월요일 종가로 한다.

- 매도 기준은 다음과 같다.

(1) 매수한 종목은 5주간만 보유하고 기계적으로 매도한다.

(2) 매도가는 바로 다음주 월요일 종가로 한다.

- 해당 주의 순매수금액 규모와 순매수율에 따라 동일좀목이 편입될 수 있다.

- 추종 투자 포트폴리오의 누적수익률은 당해년도에 최대 1년까지만 표시힌다.

- 아래 포트폴리오의 현재가는 2026년 01월 23일 (금) 종가기준이다.

- 2026년 01월 16일 (금) 종가기준으로 2026년 첫 주의 기간내 총수익률은 이전주 -0.82% => +0.51% 로 변경되었다.

- 아직 매수 후 5주가 도래하지 않아 매도된 종목은 없다.

- 포트폴리오는 최근 3주간만의 편입종목만 공개한다.

- 다음 월요일인 01월 26일에 GOOGL, MU, PSLV, CCJ 가 편입될 예정이다.

포스트 업데이트-R00. 끝.

'Invest Life...' 카테고리의 다른 글

| 2026-05주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (1) | 2026.02.02 |

|---|---|

| 2026-03주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2026.01.20 |

| 2026년 새해 첫 주, 서학개미들은 어떤 주식을 가장 많이 샀을까? (3) | 2026.01.11 |

| 2025년 마지막주, 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2026.01.06 |

| 2025-50주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (2) | 2025.12.15 |