※ [사용주의] 본 자료는 순매수금액 순으로 집계된 자료를 바탕으로 작성한 것이니 이전에 소량으로 매수된 종목들은 데이터에 잡히지 않을 수 있다. 그리고 사용된 데이터는 5주간 있었던 거래기록만으로 한정한다. 그러므로 데이터를 읽을 때 주의하시길 당부드린다.

2025년 45주차 : 2025년 11월 03일부터 11월 07일까지

1주 동안 서학개미들은 어떤 주식을 가장 많이 샀을까?

00. 지난주 국내/외 주요시장 동향과 다음주 투자 포인트 요약

(0) 주요요약

- 지난주 글로벌 시장은 AI 기업 밸류에이션 우려와 지정학적 불확실성 속에서 전반적인 조정을 경험

- 미국 기술주의 급격한 하락이 글로벌 시장 전반으로 확산되었으나, 한국을 비롯한 일부 아시아 시장은 반도체 수요 지속으로 상대적 강세를 보임

- 다음 주는 각국 통화정책 방향성과 기업 실적 시즌 마무리가 시장 방향을 결정할 것으로 예상

- 단기 변동성이 확대될 수 있으나, 이는 우량 자산의 매수 기회가 될 수 있음

- 지역별로는 ①미국 AI 인프라 기업의 조정 매수, ②한국 반도체 섹터의 선별적 접근, ③유럽 밸류주의 재평가, ④중국 정책 수혜주의 점진적 비중 확대 전략이 유효할 것으로 판단됨

(1) 미국

1) 지난주 주요이슈

- AI 기업 밸류에이션 우려로 나스닥 주간 1.9% 하락, 기술주 조정 가속

- 정부 셧다운 장기화로 소비심리지수 50.3 기록, 3년 최저 수준 추락

- 아마존-OpenAI $380억 7년 계약 체결, AWS 인프라 제공으로 AI 경쟁 심화

- 워렌 버핏 버크셔 현금보유 $381.6B 신기록, 자사주 매입 중단 전략 유지

- Magnificent 7 Q3 실적 전년비 +26.7% 성장, 매출 +17.6% 증가 지속

2) 지난주 주목되었던 종목들

- Expedia(EXPE) : Q3 실적 컨센서스 상회 및 FY2025 매출전망 상향, 15% 급등

- Airbnb(ABNB) : 강력한 Q3 실적과 Q4 가이던스로 4-5% 상승세 기록

- Palantir(PLTR) : 실적 호조에도 불구 P/E 200배 밸류에이션 부담으로 6-8% 하락

- AMD(AMD) : AI 칩 수요 지속에도 변동성 확대로 주간 4-9% 조정

- Norwegian Cruise(NCLH) : 매출 미달로 14% 급락, 크루즈 섹터 전반 약세

3) 다음주 대응전략

- 기술주 밸류에이션 조정 국면에서 방어적 포지션 강화, 헬스케어·에너지 비중 확대

- 정부 셧다운 해소 여부 모니터링, 재정 합의시 시장 반등 가능성 대비

- AI 인프라 투자 지속 기업 선별 매수, 단기 과열 종목 회피 전략

- Magnificent 7 중 실적 성장 둔화 신호 종목 비중 축소, 차익실현 고려

- 소비재 기업 중 가격결정력 보유 기업 발굴, 인플레이션 헤지 포트폴리오 구성

4) 다음주 주목해야 하는 종목들

- Nvidia(NVDA) : Blackwell 매출 가시화 및 클라우드 기업 CAPEX 증가 수혜 예상

- Microsoft(MSFT) : Azure 성장 지속 및 AI Copilot 채택률 증가로 실적 모멘텀 유지

- Amazon(AMZN) : OpenAI 파트너십 효과 및 AWS AI 인프라 수주 증가 기대

- Alphabet(GOOGL) : Anthropic 파트너십 강화 및 검색 AI 통합 가속화 전망

- Apple(AAPL) : AI 기능 탑재 아이폰 수요 증가 및 서비스 매출 성장 지속

(2) 중국/홍콩

1) 지난주 주요이슈

- 항셍지수 11/7 -0.92% 마감, 월간 -2.19% 하락으로 조정 국면 진입

- CATL $4.6B 홍콩 상장으로 H1 2025 최대 IPO 달성, 글로벌 EV 배터리 선두

- 골드만삭스 중국판 Magnificent 7 "Prom 10" 발표, 텐센트·알리바바 중심

- 외국인 투자자 9월 이후 순매수 $9.2B 전환, 반도체 집중 투자 지속

- 미중 관계 개선 기대감 속 AI 기술 혁신 재평가, DeepSeek 효과 지속

2) 지난주 주목되었던 종목들

- Tencent(TCEHY) : 시총 $585B 아시아 2위, 게임 매출 8% 성장 및 AI 투자 가속

- Alibaba(BABA) : AI 오픈소스 Qwen 모델 글로벌 채택 확대로 35% YTD 상승

- BYD(BYDDY) : 글로벌 EV 판매 1위 유지, 45% YTD 상승 및 해외 시장 확장

- Xiaomi(1810.HK) : 스마트폰+EV 시너지 효과로 60% YTD 급등, 신규 모델 호조

- Meituan(3690.HK) : 배달 시장 70% 점유율 유지, JD 경쟁 심화로 단기 조정

3) 다음주 대응전략

- 정부 부양책 발표 대기, 3월 전국인민대회 성장률 목표 주목 필요

- 밸류에이션 메리트 보유한 빅테크 저가 분할 매수, 단기 변동성 감안

- 홍콩 상장 A+H 듀얼리스팅 기업 선별 투자, IPO 파이프라인 모니터링

- 럭셔리 소비재 기업 중국 소비 회복 수혜 종목 발굴, 점진적 포지션 확대

- EV 배터리·AI 인프라 기업 장기 보유 전략 유지, 정책 수혜 지속 예상

4) 다음주 주목해야 하는 종목들

- CATL(300750.SZ) : 홍콩 상장 효과 및 글로벌 자동차 OEM 공급계약 확대 기대

- Baidu(BIDU) : 자율주행·AI 투자 가속화로 수익성 개선 신호, 밸류에이션 매력

- JD.com(JD) : 자체 물류망 경쟁력 및 30% 디스카운트 밸류에이션 주목

- Pinduoduo(PDD) : 농촌 시장 공략 성공 및 해외 확장 Temu 성장 지속

- Trip.com(TCOM) : 중국 여행 수요 회복 및 국경 개방 효과로 실적 개선 예상

(3) 유럽

1) 지난주 주요이슈

- 유로스톡스 50 11/7 -0.83%, 미국 AI주 약세 여파로 기술주 동반 하락

- 독일 €500B 인프라 현대화 프로그램 추진, 2025 예산 지연 해소 기대

- 유럽 P/E 12배로 미국(23배) 대비 밸류에이션 매력 부각, 자금 유입 증가

- Q3 기업 실적 견조한 성장세 유지, 섹터별 차별화로 방어적 투자 선호

- ECB 완화적 통화정책 지속 전망, 신용 성장 및 통화 공급 개선 기대

2) 지난주 주목되었던 종목들

- Novo Nordisk(NOVO-B.CO) : UBS 매수 등급 상향, 비만 치료제 CagriSema 과매도 판단으로 2.8% 상승

- Kering(KER.PA) : 구찌 매출 예상치 상회로 8.7% 급등, 럭셔리 섹터 반등 주도

- SAP(SAP.DE) : Q3 실적 미달에도 2026 가속 성장 전망으로 2.2% 상승

- BP(BP.L) : JERA와 해상풍력 합작법인 설립 발표로 5.2% 급등, 최고 실적

- LVMH(MC.PA) : 중국 경기 부양책 기대감으로 럭셔리 업종 동반 2% 상승

3) 다음주 대응전략

- 독일 재정 확대 효과 수혜 산업재·방위 종목 선별 매수, 중장기 테마 부각

- 중국 경기 회복 연계 럭셔리·자동차 기업 비중 확대, 밸류에이션 재평가 대비

- ECB 금리 인하 수혜 금융주 및 부동산 관련주 점진적 포지션 구축

- 미국 대비 상대 수익률 개선 기대, 지역 분산 전략으로 유럽 비중 상향

- 에너지 전환 관련 기업 장기 투자 관점 유지, 정책 지원 지속성 확인

4) 다음주 주목해야 하는 종목들

- ASML(ASML.AS) : AI 칩 수요 지속 및 EUV 장비 독점 공급으로 실적 안정성 우수

- Siemens(SIE.DE) : 독일 인프라 투자 직접 수혜 및 스마트 시티 솔루션 수주 증가

- LVMH(MC.PA) : 중국 소비 회복 최대 수혜 예상, 프리미엄 브랜드 가격 결정력 우수

- TotalEnergies(TTE.PA) : 에너지 가격 안정 및 재생에너지 전환 투자 균형 유지

- SAP(SAP.DE) : 클라우드 전환 가속 및 AI 통합 솔루션 경쟁력 강화 지속

(4) 한국

1) 지난주 주요이슈

- KOSPI 66% YTD 상승으로 전세계 최고 수익률 기록, 4,221 역사적 고점 경신

- 11/5 밸류에이션 우려로 -2.9% 급락 후 반등, 개인 투자자 저가 매수 유입

- 삼성전자·SK하이닉스 시총 합계 1,019조원 돌파, 전년 대비 2배 급증

- 외국인 투자자 9월 이후 17.8조원 순매수, 반도체 집중 투자 지속

- 미중 무역 갈등 완화 기대감 및 AI 수요 지속으로 낙관론 우세

2) 지난주 주목되었던 종목들

- Samsung Electronics(005930.KS) : 100,000원 돌파 후 조정, HBM 공급 증가 및 OpenAI 협력 강화

- SK Hynix(000660.KS) : 510,000원 돌파로 200% YTD 급등, AI 칩 HBM 독점 공급 지위

- HD Hyundai(267250.KS) : UBS 매수 등급 부여로 조선·방위 산업 재평가 수혜

- LG Electronics(066570.KS) : 데이터센터 냉각 시스템 사업 성장으로 목표가 상향

- Doosan Enerbility(034020.KS) : 원전 수주 기대감 및 에너지 전환 수혜로 강세

3) 다음주 대응전략

- 반도체 주도 랠리 후 섹터 로테이션 예상, 조선·방위·엔터테인먼트 비중 확대

- 단기 과열 종목 차익 실현 후 재진입 타이밍 포착, 200% 이상 상승 종목 주의

- 실적 개선 가시화 중소형주 발굴, KOSDAQ 시장 선별적 접근 전략

- 밸류에이션 부담 완화 위해 분할 매수 전략 유지, 급등락 변동성 대비

- 2026년 실적 전망 개선 종목 선제 포지셔닝, 연말 배당 수익률 고려

4) 다음주 주목해야 하는 종목들

- Samsung Electro-Mechanics(009150.KS) : MLCC 수요 증가 및 자동차·AI 서버 향 공급 확대

- Korea Electric Power(015760.KS) : 전력 수요 급증 및 요금 인상 효과로 실적 턴어라운드

- Hanwha Aerospace(012450.KS) : K-방산 수출 급증 및 우주항공 사업 다각화 수혜

- LG Chem(051910.KS) : 배터리 소재 수요 회복 및 전기차 시장 성장 재개 기대

- APR(290690.KQ) : 스킨케어 브랜드 글로벌 확장 및 Q3 실적 대폭 개선 전망

(5) 일본

1) 지난주 주요이슈

- 닛케이 225 11/7 -2.37% 하락, 50,000 역사적 고점 후 차익실현 압력

- 월간 +4.07% 상승 유지, 연간 +25.77% 기록하며 견조한 흐름 지속

- 도요타 Q2 실적 발표 및 FY26 매출 전망 49조엔으로 상향 조정

- 소프트뱅크 AI 투자 확대 및 금융주 강세로 섹터별 차별화 뚜렷

- 엔화 약세 지속으로 수출 기업 실적 개선 효과 지속, 인바운드 수요 증가

2) 지난주 주목되었던 종목들

- Toyota Motor(7203.T) : Q2 EPS 136.07엔 발표, 배당 45엔으로 5엔 증액 단행

- SoftBank Group(9984.T) : AI 투자 포트폴리오 가치 상승으로 2.9% 급등 기록

- Sony(6758.T) : 플레이스테이션 판매 호조 및 영화·음악 사업 안정적 성장

- Canon(7751.T) : 산업용 카메라 수요 증가로 3% 이상 급등, 수출 수혜 지속

- Hitachi(6501.T) : 스마트 인프라 수주 증가로 5.26% 급등, 최고 실적 경신

3) 다음주 대응전략

- 50,000 돌파 후 조정 국면에서 우량주 분할 매수 기회 포착, 장기 보유 전략

- 엔저 수혜 수출 기업 및 인바운드 관련주 비중 유지, 환율 변동성 모니터링

- 밸류에이션 P/E 14.4배로 매력적 수준, 글로벌 대비 저평가 해소 기대

- 기업 자사주 매입 및 배당 증가 트렌드 수혜 종목 선별, 주주 환원 강화 기업 선호

- 반도체 장비·로봇·자동화 기업 장기 성장 스토리 유효, 점진적 비중 확대

4) 다음주 주목해야 하는 종목들

- Tokyo Electron(8035.T) : 반도체 장비 수요 지속 및 AI 칩 생산 확대 수혜 예상

- Fast Retailing(9983.T) : 유니클로 글로벌 매출 성장 지속, 북미·아시아 시장 확대

- Mitsubishi UFJ(8306.T) : 금리 상승 수혜 및 배당 수익률 매력으로 안정적 수익 기대

- Keyence(6861.T) : 산업 자동화 센서 수요 증가, 높은 수익성 유지 및 혁신 지속

- Nintendo(7974.T) : 신규 콘솔 출시 기대감 및 지적재산권 활용 수익 다각화

(6) 중국/홍콩/한국/일본을 제외한 아시아

1) 지난주 주요이슈

- ASEAN 지역 IPO 활동 견조, 말레이시아 55건으로 2024년 지역 1위 기록

- 베트남 외국인 투자 규제 완화, 100% 선납금 요건 폐지로 자금 유입 기대

- 인도네시아 시총 $829B로 동남아 1위, 소비 수요 및 자원 수출 견조

- 인도 스타트업 생태계 세계 3위, 기술 섹터 성장 및 중산층 확대 지속

- 싱가포르 금융 허브 역할 강화, 다국적 기업 상장 유치 경쟁력 유지

2) 지난주 주목되었던 종목들

- Reliance Industries(RELIANCE.NS) : 인도 최대 복합기업, 석유화학·디지털 사업 균형 성장

- ICBC(601398.SS) : 중국 4대 은행 중 하나, 아시아 금융주 중 안정적 배당 매력

- AIA Group(1299.HK) : 홍콩 기반 생명보험, 동남아시아 시장 확대로 28% 상승 여력

- Sea Limited(SE) : 싱가포르 기반 e커머스·게임 플랫폼, 동남아 디지털 경제 선도

- Bank Central Asia(BBCA.JK) : 인도네시아 최대 민간은행, 소비 금융 성장 수혜

3) 다음주 대응전략

- 베트남 규제 완화 효과 선제 반영, 증권사·부동산 관련주 비중 확대

- 인도 총선 이후 정책 안정성 기대, 인프라·제조업 테마 선별 투자

- ASEAN IPO 파이프라인 모니터링, 신규 상장 우량 기업 참여 기회 포착

- 동남아 소비재·금융주 장기 보유 전략, 중산층 성장 수혜 지속 예상

- 싱가포르 REITs 배당 수익률 매력, 안정적 현금흐름 자산 포트폴리오 편입

4) 다음주 주목해야 하는 종목들

- Vingroup(VIC.VN) : 베트남 최대 복합기업, 부동산·자동차·소매 다각화 수혜

- Housing Development Finance(HDFC.NS) : 인도 모기지 금융 선두, 주택 수요 증가 수혜

- Singapore Telecommunications(Z74.SI) : 5G 인프라 투자 및 디지털 서비스 확장

- PTT(PTT.BK) : 태국 국영 에너지 기업, 천연가스·석유화학 안정적 현금흐름

- Bank Mandiri(BMRI.JK) : 인도네시아 국영은행, 중소기업 대출 성장 및 디지털화 추진

(7) 러시아

1) 지난주 주요이슈

- MOEX 지수 11/7 +0.92% 상승, 우크라이나 평화협상 기대감으로 반등

- 월간 +0.14% 소폭 상승, 연간 -6.16% 하락 유지하며 제재 영향 지속

- 트럼프 행정부 대러 제재 완화 관측, 루블화 84 달러 7개월 최고 강세

- Rosneft·Lukoil 추가 제재 발표로 에너지 기업 운영 차질, 단기 변동성 확대

- 러시아 기업 평균 배당수익률 6.7%로 신흥국 평균 2배, 단기 매력 부각

2) 지난주 주목되었던 종목들

- Gazprom(GAZP.ME) : 천연가스 수출 안정 유지, 유럽 에너지 위기로 가격 지지

- Sberbank(SBER.ME) : 러시아 최대 은행, 높은 금리 환경에서 순이자마진 개선

- Lukoil(LKOH.ME) : 제재 영향에도 원유 생산 유지, 아시아 시장 수출 확대

- Norilsk Nickel(GMKN.ME) : 니켈·팔라듐 가격 상승 수혜, EV 배터리 수요 증가

- Yandex(YNDX.ME) : 러시아판 구글, 자율주행·AI 기술 투자로 성장 지속

3) 다음주 대응전략

- 평화협상 진전 여부 모니터링, 제재 완화 시나리오 대비 신중한 접근

- 에너지 기업 제재 리스크 감안, 포지션 축소 및 분산 투자 전략 유지

- 루블화 강세 지속시 수출 기업 수익성 압박 예상, 내수 중심 기업 선호

- 높은 배당수익률 매력 있으나 지정학적 리스크 상존, 단기 트레이딩 위주 접근

- 서방 기업 복귀 가능성 주목, 중장기 투자보다 이벤트 드리븐 전략 적합

4) 다음주 주목해야 하는 종목들

- Gazprom(GAZP.ME) : 유럽 가스 공급 계약 유지 및 아시아 시장 확대 전략 추진

- Sberbank(SBER.ME) : 디지털 뱅킹 전환 가속 및 높은 배당수익률로 안정적 수익

- Tatneft(TATN.ME) : 석유 정제·화학 통합 사업으로 수익 안정성 우수

- MTS(MTSS.ME) : 러시아 최대 통신사, 5G 인프라 투자 및 디지털 서비스 확장

- Polyus(PLZL.ME) : 금 생산 1위 기업, 금 가격 상승 및 환헤지 효과 수혜

(8) 암호화폐시장

1) 지난주 주요이슈

- 비트코인 11/4 $99,966까지 하락 후 $101-103K 회복, 4개월 만에 $100K 하회

- 이더리움 $3,300대로 12% 주간 하락, 알트코인 동반 약세 심화

- 미국 현물 비트코인 ETF $137M 순유출, 블랙록 IBIT $375.5M 유출 주도

- 장기 보유자 매도 지속 및 연준 금리 인하 보류 우려로 투자 심리 냉각

- AI 기술주 조정과 동반 하락, 투자자 리스크 회피 성향 강화

2) 지난주 주목되었던 종목들

- Bitcoin(BTC) : $100K 심리적 지지선 테스트 후 반등, 장기 상승 추세 유지

- Ethereum(ETH) : $3,300 지지선 방어 실패시 $3,000 재테스트 가능성

- XRP(XRP) : SEC 소송 종결 기대감으로 4.5% 상승, 상대 강세 유지

- Solana(SOL) : $157 수준에서 -19% 주간 하락, 알트코인 중 가장 큰 조정

- Cardano(ADA) : $0.54로 1.8% 반등, 개발 활동 증가 및 업그레이드 기대

3) 다음주 대응전략

- $100K 지지선 재테스트 가능성 대비, 분할 매수 전략으로 변동성 대응

- 연준 금리 결정 및 인플레이션 지표 주목, 매크로 환경 변화에 민감 반응 예상

- ETF 자금 흐름 모니터링, 기관 투자 심리 회복 신호 포착 중요

- 알트코인 과도한 하락 종목 선별 매수, 비트코인 회복시 반등 탄력 기대

- 장기 보유자 매도 압력 완화 시점 확인 후 본격 매수, 단기 트레이딩 위주 접근

4) 다음주 주목해야 하는 종목들

- Bitcoin(BTC) : $107K 저항 돌파시 $120K 재도전 가능, 기관 수요 회복 핵심

- Ethereum(ETH) : EIP-4844 업그레이드 효과 및 ETF 승인 기대감으로 $4,000 목표

- Ripple(XRP) : ETF 승인 가능성 및 국경간 결제 채택 확대로 $2.65 돌파 주목

- Solana(SOL) : DeFi·NFT 생태계 성장 지속, $200 재도전 위한 기반 구축 중

- Chainlink(LINK) : 실물자산 토큰화(RWA) 트렌드 수혜, 오라클 네트워크 확장 지속

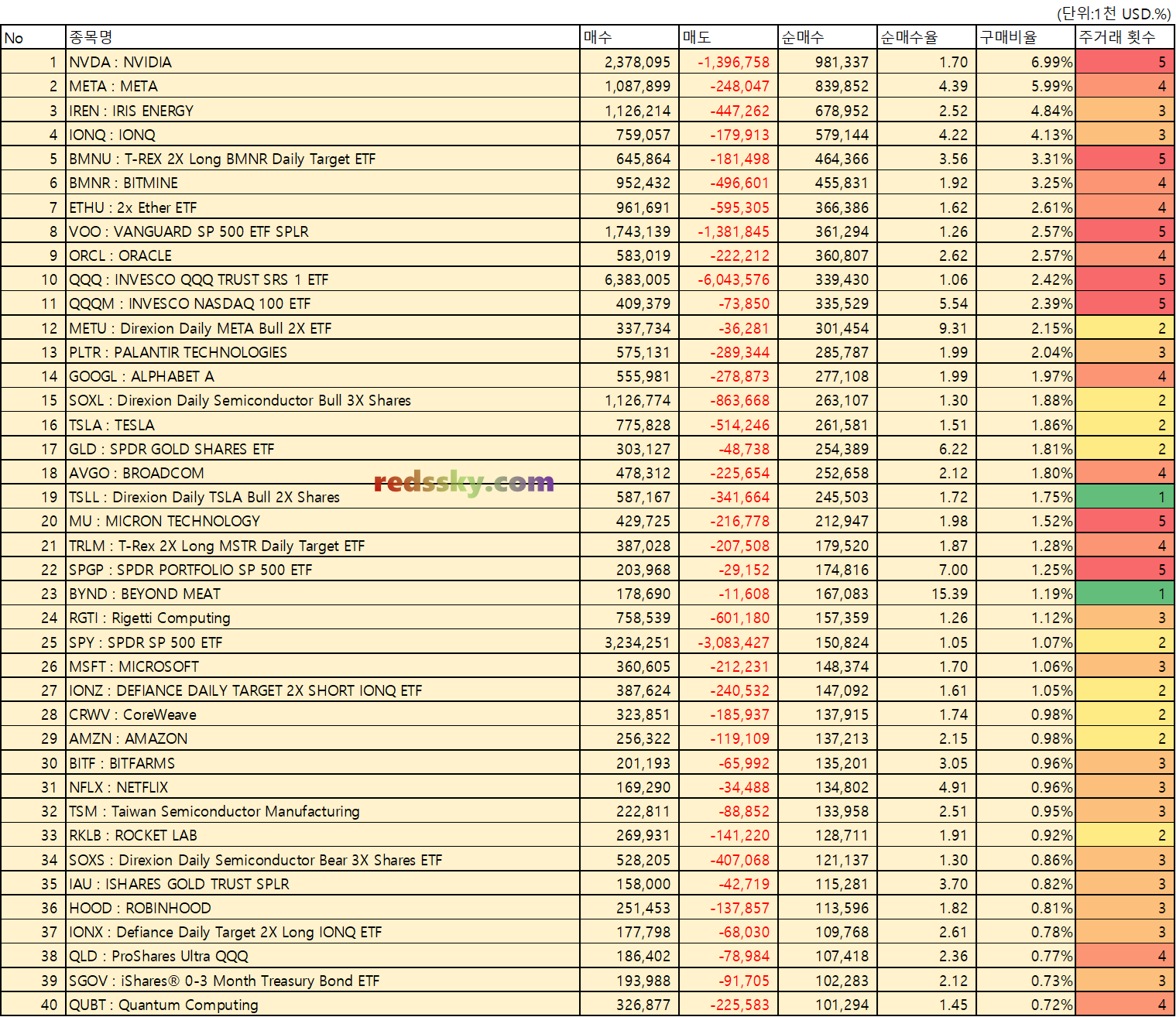

01-1. 지난 5주 동안 서학개미들이 가장 많이 매수한 해외주식 상위 40선 (순매수 금액 기준, 기본단위 : 1천 달러, 이하 동일)

- 상위 40 종목 중 지난 5주동안 NVDA > META > IREN > IONQ > BMNU 순으로 순매수가 이어졌다.

- 상위 5개 종목의 순위가 바뀌었다.

- 이제 QQQ와 SPY 는 언급하지 말자. NVDA 의 상대적 순매수 크기가 비교적 커졌다.

01-2. 지난 5주 동안 순매수율(매수/매도)이 가장 높았던 해외주식 상위 40선 TreeMap

- 상위 40 종목 중 순매수율로 보면 BYND > METU > SPGP > GLD > QQQM 순으로 많았다.

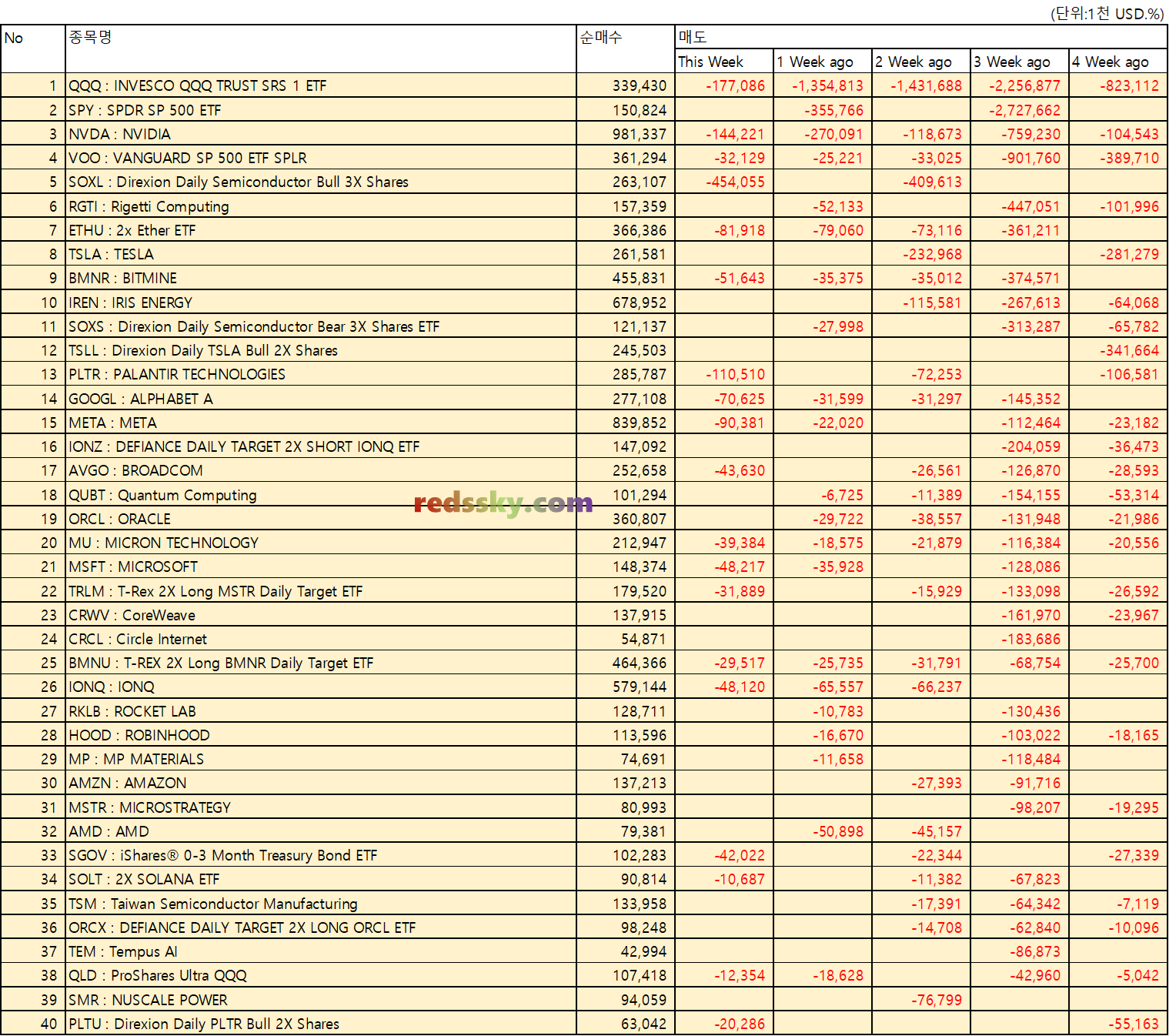

02. 지난주 서학개미들이 가장 많이 매수한 해외주식의 5주간 주별 순매수 흐름 상위 50선

- 상위 50 종목 중 지난주에는 META > NVDA > METU > PLTR > IONQ 순으로 순매수가 이어졌다.

- META와 NVDA는 지난 2주 동안 순매수가 비교적 많았다.

03. 순매수금액 대비 지난 5주 동안 서학개미들이 가장 많이 매도한 해외주식의 주별 매매흐름 상위 40선

- 지난주 매도는 거의 없었다. 상대적으로 SOXL의 매도가 컸다.

- 상위 40 종목 중 지난 5주동안 QQQ > SPY > NVDA > VOO > SOXL 순으로 매도가 이어졌다.

- SPY, RGTI 등은 지난주 매도가 없었다.

04. 순매수금액 대비 지난주 서학개미들이 가장 많이 매도한 해외주식의 주별 매매흐름 상위 40선

- 2주 연속 매도가 크게 줄었다.

- 지난주 가장 많이 매도한 상위 40 종목 중에서는 SOXL > QQQ > NVDA > PLTR > META 순으로 매도가 이어졌다.

- IONQ 는 매도대비 순매수금액이 상대적으로 크다.

05-1. 지난 5주 동안 서학개미들이 한 번도 매수하지 않다가 지난주 새롭게 매수한 해외주식들

- 지난주 14개의 해외주식이 새롭게 매수되었다.

- TQQQ > 3191 > LITE > MMC > PTIR 순으로 순매수 되었다.

- 지난주 새롭게 순매수된 종목 중에서 MMC, 3191 은 상대적으로 매수규모가 컸다.

05-2. 지난주 새롭게 매수된 해외주식들 중 순매수율(매수/매도)이 가장 높았던 주식들 TreeMap

- MMC > 3191 > STRL 순으로 순매수비율이 높았다.

- Marsh & McLennan(MMC)은 리스크 관리, 보험 중개, 컨설팅 서비스를 제공하는 글로벌 전문 서비스 기업이다.

- Global X China Semiconductor ETF(3191)는 중국 반도체 산업에 투자하는 테마형 ETF로, FactSet China Semiconductor Index를 추종합니다. IC 설계(fabless), 제조(foundry), 패키징 및 테스트(OSAT), 반도체 생산 장비(SPE) 등 중국 반도체 밸류체인 전반에 걸친 기업들에 투자하고 있음

- Sterling Infrastructure(STRL)는 미국의 건설 솔루션 제공업체로, E-Infrastructure Solutions(데이터센터, 전자상거래 물류센터), Transportation Solutions(도로, 교량, 공항), Building Solutions(주거용 및 상업용 콘크리트 기초) 3개 사업부문을 운영하고 있다.

※ 서학개미들의 매수종목 추이를 추종해보는 투자 포트폴리오

# 하기 내용은 참고용일 뿐, 투자를 권유하거나 추천하는 내용이 절대 아닙니다.

# 가상으로 구성한 것으로 실제 투자한 내용이 아닙니다.

# 모든 투자의 판단과 책임은 본인에게 있고 어떠한 책임도 지지 않습니다.

- 2025년 39주차부터 포트폴리오를 시작한다.

- 서학개미들의 가장 많이 매수한 종목 리스트를 바탕으로 매주 투자 포트폴리오를 만들어서 테스팅을 해보려고 한다.

- 매수 기준은 다음과 같다.

(1) 지난주 새롭게 매수된 종목 중 (a) 가장 많이 매수된 종목, (b) 순매수율이 높은 종목, 1~2개 정도를 편입한다.

(2) 종목은 동일가중비율로 편입한다.

(3) 매수가는 바로 다음주 월요일 종가로 한다.

- 매도 기준은 다음과 같다.

(1) 매수한 종목은 5주간만 보유하고 매도한다.

(2) 매도가는 바로 다음주 월요일 종가로 한다.

- 해당 주의 순매수금액 규모와 순매수율에 따라 동일좀목이 편입될 수 있다.

- 추종 투자 포트폴리오의 누적수익률은 최대 1년까지만 표시힌다.

- 아래 포트폴리오의 현재가는 2025년 11월 07일 (금) 종가기준이다.

- 2025년 11월 07일 (금) 종가기준으로 기간내 총수익률은 이전 주 -6.27 => -10.0 % 로 변경되었다.

- 39주차에 매수되었던 ORCL(기간 -8.81%), BMNR(-19.47%). STRL(15.15%), PEP(2.45%)은 매도되었다.

- 포트폴리오는 최근 3주간만의 편입종목만 공개한다.

- 다음주 월요일에 META, NVDA, TQQQ, 3191, MMC 가 편입될 예정이다.

포스트 업데이트-R00. 끝.

'Invest Life...' 카테고리의 다른 글

| 2025-47주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.11.23 |

|---|---|

| 2025-46주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.11.16 |

| 2025-44주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.11.01 |

| 2025-43주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.10.25 |

| 2025-42주차 : 지난주 서학개미들은 어떤 주식을 가장 많이 샀을까? (0) | 2025.10.19 |